काठमाण्डौ । नेपाल चार्टर्ड एकाउन्टेन्ट्स संघले संस्थागत सेयर लगानी कर्जाको सिमा हटाउन नेपाल राष्ट्र बैंकलाई सुझाव दिएको छ । आगामी आर्थिक वर्षको मौद्रिक नीतिमा संघका तर्फबाट सुझाव दिंदै एक्यानले राष्ट्र बैंकलाई यस्तो आग्रह गरेको हो ।

साथै संघले डिजिटल भुक्तानीलाई प्रोत्साहन गर्ने नीति ल्याउनुपर्ने, बैंकमा ब्रान्च अडिटको व्यवस्था ल्याउनुपर्ने लगायतका मागहरु राखेको छ । बाँकी मागहरु बुँदागत रुपमा हेर्नुहोस् :

१. गत वर्षबाट कार्यान्वयनमा ल्याईएको असल कर्जामा १.३ प्रतिशतको व्यवस्थाले बैंक तथा वित्तिय संस्थमा विध्यमान अवस्थामा रहेको अनिश्चितताको जोखिमलाई बहन गर्ने क्षमतालाई सहयोग गर्ने हुंदा यसलाई निरन्तरा दिनु उचित हुने।

२. सरकारले ल्याएको भुउपयोग नियमावलीअनुसारको जग्गाको वर्गीकरणले यसको मूल्यांकनमा पर्ने असरवारे विस्तृत अध्ययन गरी त्यसबाट बैंकिङ तथा वित्तीय क्षेत्रलाई बचाउन आवश्यक पहलकदमी गर्न विशेषज्ञसहितको कार्यदल गठन गर्ने।

३. बैंक तथा वित्तीय संस्थाबाट प्रवाह हुने कर्जाको अधिकतम उपभोग जग्गामा भइरहेकोले, वास्तविक प्रोजेक्ट फाइनान्सिङभन्दा पनि रियल स्टेट फाइनान्सिङ हुन जाने र उत्पादकत्वमा ह्रास आई जोखिम समेत बढ्ने हुँदा यस्ता लगानीको नियमन बढी प्रभावकारी बनाउने। निश्चित अवधीमा उययोग हुन नसकेको जग्गामा गरिएको लगानी रियल स्टेट फाइनान्सिङमा गणना गरी तदनुरुप जोखिम भार समायोजन गर्ने।

४. ऋणीको धेरै ऋणमध्ये कुनै एउटा ऋण असल ऋणबाहेक अन्य ऋणमा वर्गीकरण भएमा बाँकी सबै असल ऋणलाई समेत सुक्ष्म निगरानीमा राख्ने।

५. व्यवसायीहरुले सतप्रतिशत मार्जिनमा आयात गर्नका लागि राखेको मार्जिन रकममा व्याज दिने व्यवस्था नभएकोले व्यवसायको लागत बढेन गएकोले यस्तो मार्जिनको लागि आवश्यक पर्ने रकम निक्षेपमानै रोक्का गरी उक्त निक्षेमा नियमानुसार व्याजको व्यवस्था गर्ने। यस व्यवस्थाले आयातित वस्तुको लागत घटाउन केही हदसम्म सहयोग गर्ने एवं सीडी रेसियोको व्यवस्थापनलाई समेत सहयोग गर्ने।

६. कोरोनाको दावी भुक्तानी गर्नलाई सरकारले बजेटमार्फत घोषणा गरेको महाविपत्ति बन्ड जारी गर्ने कार्यलाई सहजीकरण गर्दै सो बन्डमा गरेको लगानीलाई एसएलआरको मान्यता दिने वारे नीतिगत व्यवस्था गर्ने।

७. विदेशबाट विदेशी मुद्रामा ल्याएको रेमिट्यान्स रकम कम्तिमा दुई वर्षका लागि खोलिएको मुद्दति खातामा राखेमा सो रकममा ३ प्रतिशतसम्म थप ब्याज दिन मिल्ने व्यवस्था गर्ने।

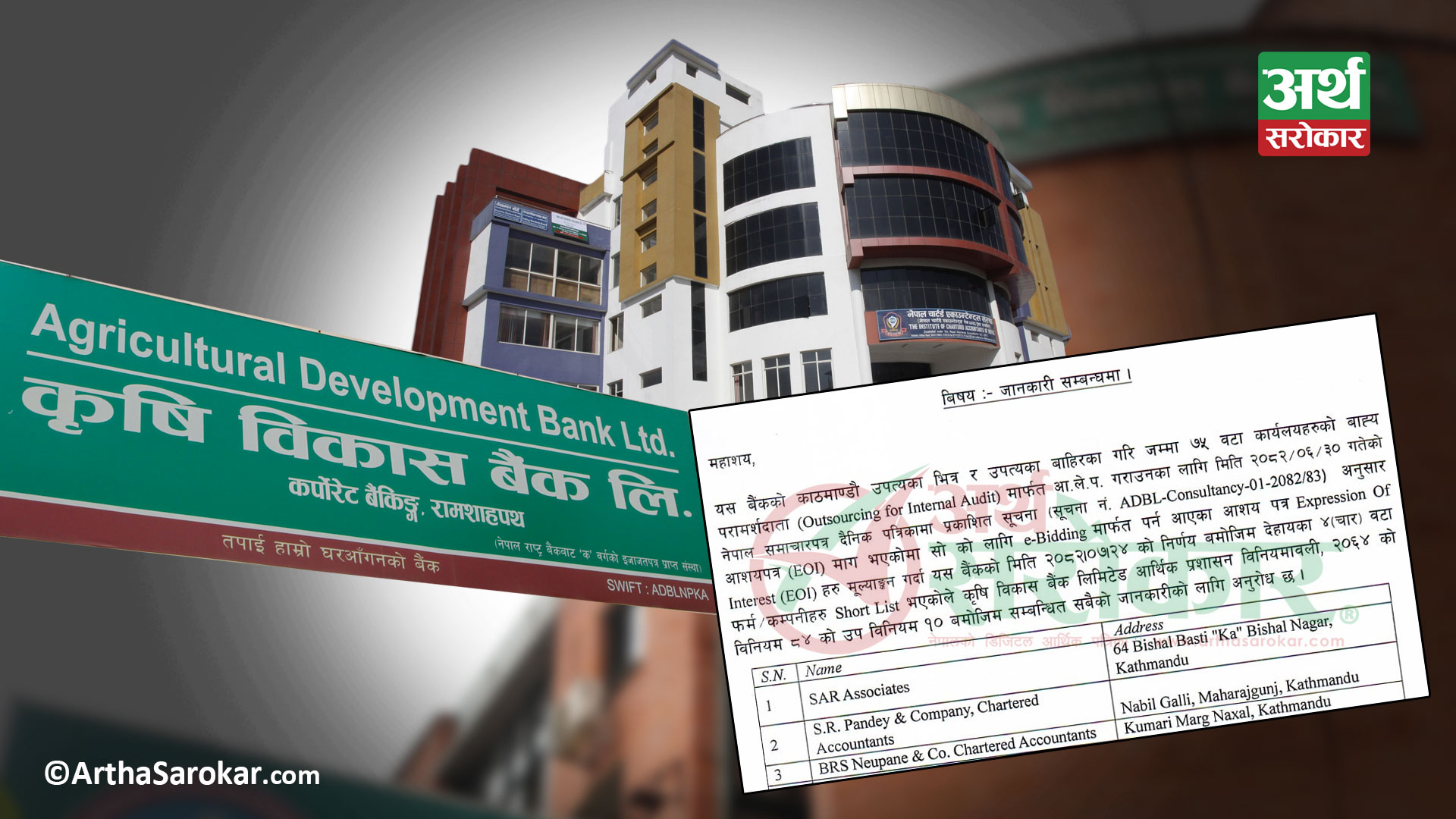

८. सेयर लगानीमा संस्थागत लगानीकर्ताको प्रवेश प्रोत्साहन गर्नका लागि संस्थगत सेयर लगानी कर्जाको सिमा हटाउने र त्यस्तो कर्जालाई जोखिम भारबाट व्यवस्थापन गर्ने।

९. चालुपुँजी कर्जासम्बन्धी निर्देशिका छिटो ल्याउन पहल गर्ने।

१०. नेपाल राष्ट्र बैंकबाट उपलब्ध गराईको पुनरकर्जाको उच्चतम दुरुपयोग भई रहेको सन्दर्भमा यसको प्रभाबकारी कार्यान्वयन भए नभएको यकिन गर्न स्वतन्त्र व्यक्तिबाट अनुगमन एवं प्रमाणीकरणको व्यवस्था गर्नु पर्ने।

११. प्रोजेक्ट फाइनान्सिङमा सर्तअनुसारको इक्विटी इन्भेस्टमेन्ट भएका आधारमा मात्र बैंक तथा वित्तीय संस्थाले लगानी गर्ने व्यवस्था प्रभावकारी बनाउने।

१२. बैंकको शाखाको स्वतन्त्र लेखापरीक्षण गर्ने व्यवस्था लागू गर्ने।

१३. विकासको सन्तुलन मिलाउन बैंक तथा वित्तीय संस्थामा उपलब्ध श्रोतको निश्चित प्रतिशत एवं सो बैंक तथा बित्तिय संस्थाले प्रत्येक प्रदेशमा संकलन गरेको श्रोतको निश्चित प्रतिशतमा नघट्ने गरी सोही प्रदेशमा लगानी गर्नुपर्ने। यसका साथै निफ्राजस्ता इन्फ्रास्ट्रक्चर डेभलपमेन्टका लागि स्थापना भएको वित्तीय संस्थाले समेत आफ्नो लगानी प्रादेशिक हिसाबमा समेत विविधीकरण गर्न प्रोत्साहन गर्ने।

१४. बैंक तथा वित्तीय संस्थाले उत्पादनमूलक क्षेत्रमा गरेको लगानीमा बेस रेटमा २ प्रतिशतभन्दा बढी प्रिमियम लिन नपाउने।

१५. क्रेडिट कन्सेन्ट्रेसन एवं मल्टिबैंकिङलाई निश्चित सीमाभित्र राख्न थप पहल गर्ने।

१६. वाच लिस्ट गणना गर्ने प्रयोजनका लागि नोक्सानी भन्नाले सञ्चालन नोक्सानी भन्ने स्पष्ट खुलाउनुपर्ने तथा कोभिड–१९ प्रभावित व्यवसायमा वाच लिस्टमा राख्न अवधि ४ वर्ष गणना गर्ने गरी परिमार्जन गर्नुपर्ने।

१७. डिजिटल पेमेन्ट सिस्टममा सुरक्षा व्यवस्था प्रभावकारी बनाई थप प्रोत्साहन गर्ने।

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्