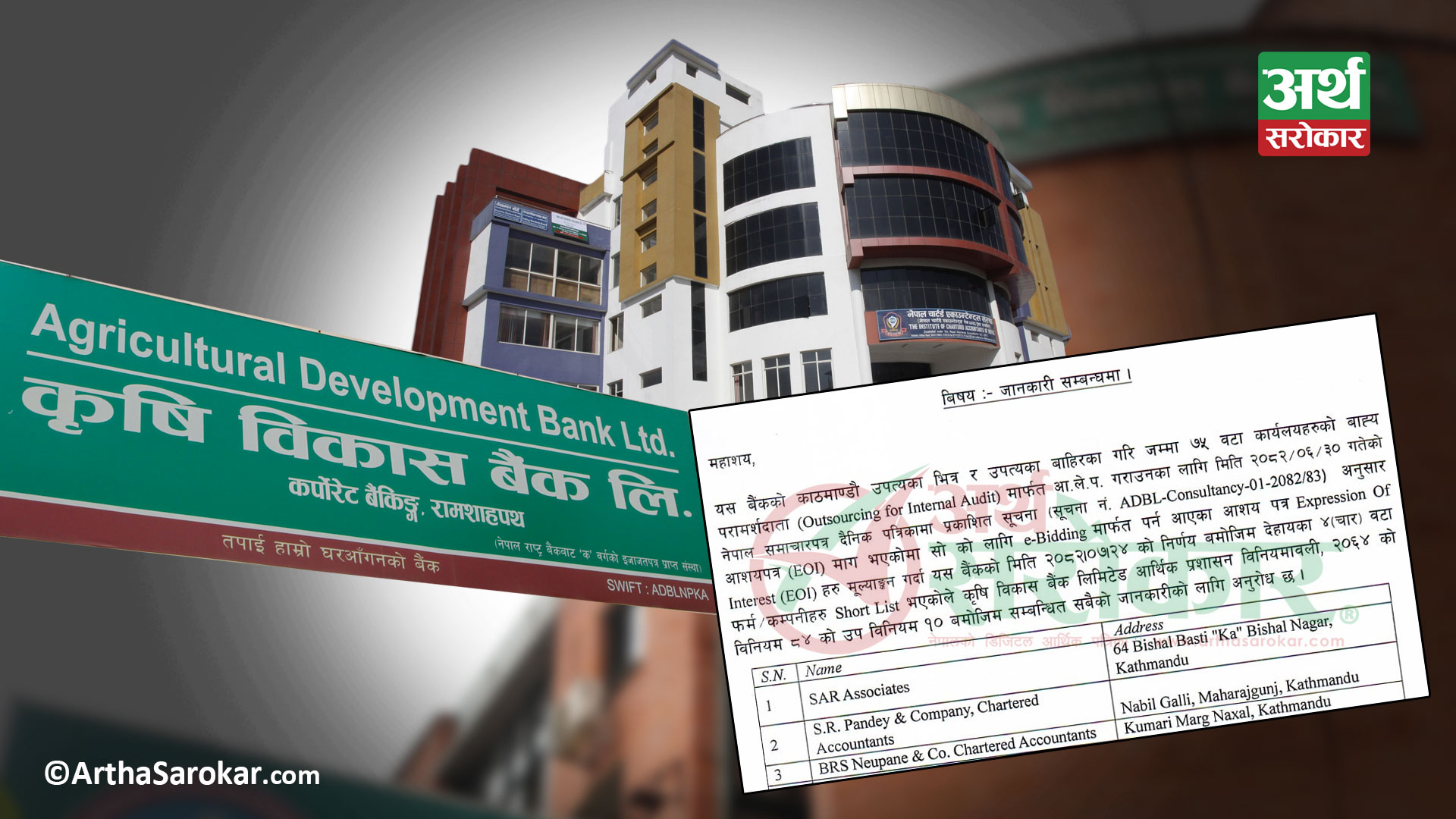

आर्थिक विधेयक २०७६मा केही सेवा व्यवसायको क्षेत्रमा अनिवार्य मु.अ.कर लगाईएको छ । जस्तै ढुवानी सेवा,लेखापरिक्षण सेवा तथा कानुनी सेवा किन लगाईयो तथा यसको विरोध हुनुपर्ने कारण के हो भन्ने वारेमा केही परिचर्चा यस लेखमा गर्दैछु । २०५२ मङ्सिर १ देखि लागु भएको मु.अ.क.ले वस्तु उत्पादन,वस्तु आयात,वस्तु विक्री तथा सेवा व्यवसायमा सेवाको डेलिभरीमा यो कर लागु भएको छ । वस्तु तथा सेवाको भ्यालु एड हुदा यो कर लागु हुन्छ तथा पहिला भुक्तानी गरेको रकम पछि कलेक्शन गरेको मु.अ.क. वाट क्यास क्रेडिट गर्न पाईन्छ अर्थात जति मुल्यले भ्यालु एड भएको हो सो को मात्र कर तिरे पुग्छ ।

सरकारले कर लगाउंदा खाली पैसा सकंलन गर्ने मात्र उदेश्य राखेको हुदैन, वित्तिय अनुशासन कायम गराउने, आर्थिक पारदर्शिता कायम गराउने, मुल्य अभिवृद्धि करको कारोवार समेतलाई आयकर प्रयोजनको लागी गणना गर्ने ,कर वाहिरबाट हुने कारोवारलाई निरुत्साहित तथा मान्यता नदिने , कारोवारको वैधता मापन गर्ने, करको दायरा तथा घनत्व वढाउने जस्ता उदेश्यहरु पनि राखेको हुन्छ । स्थायी लेखा नम्वर मात्र लिएको तथा मु.अ.करमा दर्ता नहुदा सवै कारोवारहरु आयकर गणनामा नआउन सक्दछन,भएको कारोवार धेरै लुकाईएको, आय विवरणमा आम्दानीतर्फ न्युन देखाईएको सन्चालन खर्च वढी देखाएर कर योग्य आय कम देखाईएको वा घाटा देखाईएको प्रशस्त उदाहरण देखाउन सकिन्छ । आन्तरिक राजस्व कार्यालयले सशँयका लागि गर्ने कर परिक्षण तथा पुर्ण कर परिक्षण वार्षिक रुपमा थोरै इकाईमा छ । पुर्ण कर परिक्षणबाट कर निर्धारण गर्दा थोरै कर योग्य आय देखाउने कर दाताको करयोग्य आय उल्लेखनिय रुपमा वढेका उदाहरण धेरै छन् । आन्तरिक राजस्व कार्यालय तथा विभागले वाहिरको जनशक्तिःकर विज्ञ, चाटर्ड एकाउन्टेन्ट तथा लेखापरिक्षकहरु प्रयोग गरेर भएपनि आफुले गर्ने फुल अडिट लाई वढाउन म सुझाव गर्दछु । यस क्षेत्रमा विभागको कमजोरी देखिएको छ।

फुल अडिट गर्न मात्र होइन, पुजीगत लाभ कर लगायत सम्पत्ति करमा करारोपण गर्न, सवै कारोवारलाई आयकरमा ल्याउन, कर क्षेत्र वाहिरको कारोवार लाई करको दायरामा ल्याउन, कर कानुनको लुपहोलबाट फाईदा लिईरहेका कारोवारीहरु लाई कर तिराउन समेत आन्तरिक राजस्व विभाग तथा अन्तर्गतका कार्यालयहरु असफल देखिरहेछन भने अर्को तर्फ खास गरी आयात गरिएका वस्तुहरुको वास्तविक कारोवारको मुल्य भन्सार प्रज्ञापनमा नभर्ने तथा तिर्ने एउटा मुल्य तर भन्सारमा कम देखाउने प्रज्ञापन पत्रमा न्युन विजकीकरण गर्ने भन्सार महशुल कम तिर्ने मात्र होइन त्यसकै आधारमा मु.अ.कर लगायत अन्य करहरु चार्ज गर्ने कुरालाई भन्सार विभाग तथा कार्यालयहरुले रोक्न सकेको छैन । करारोपण गर्ने अख्तियारी पाएका कार्यालयहरु टाईट हुने हो भने अहिले उठेको राजस्वको डवल राजस्व उठछ यस तर्फ सरोकारवाला निकायहरुको ध्यानआर्कषण गर्न चाहन्छु ।

यसै सिलसिलामा करको चेक एण्ड व्यालेन्सको लागी पनि सरकारले सवै वस्तु र सेवाका क्षेत्रमा मुल्य अभिवृद्धि कर अनिवार्य गर्दै लगेको छ । ढुवानी सेवाले लिने सेवाको मुल्यमा विजक अनिवार्य जारी गर्ने र विजकमा नै मु.अ.कर रकम उल्लेख गर्दा त्यो ढुवानी कम्पनिको आयकर गणनामा समेत सेवा विक्रीको रकम वढन गई आय कर वढी उठने छ । त्यसै गरी लेखापरिक्षण सेवा र कानुनी सेवामा समेत मु.अ.कर अनिवार्य गर्दा कर क्षेत्र वाहिर वाट गरेको कारोवार इलिगल हुने तथा विक्री खाता र खरिद खाताको प्रयोगले आयकर गणनामा सम्पुर्ण कारोवार देखिने हुदा आयकरको रकम पनि वढी हुने छ । अर्को तर्फ कानुनी सेवा र लेखापरिक्षण सेवाको पेशागत व्यवसायिकता वढेर जाने छ अर्थात यस पेशामा रहने खास सेवा प्रदायकहरुको पहिचान हुने छ ।

आधुनिक कर प्रणालीमा कर विनाको वस्तु र सेवा हुनु हुदैन जति भए पनि कर लाग्नु पर्दछ । सम्पत्ति शुद्धिकरणको लागी पनि कर अनिवार्य छ । कर छल्ने प्रचलनलाई रोक्न समेत मु.अ.कर लगायत अन्य कर लगाउन अनिवार्य छ । स्थायी लेखा नम्वर लिने अनि कारोवार ठुलो गर्ने तर साना करदातामा दर्ता हुने प्रचलनलाई पनि रोक्नु पर्दछ । अर्को तर्फ दर्ता चाही मु.अ.करमा हुने आयकरमा पनि कारोवार ठुलै देखिने तर गलत अडिट रिपोर्ट देखाई संचालन खर्च अत्यधिक देखाएर करयोग्य आय जिरो वनाउने तथा कर छुट पाउने ठिक्क अकं राख्ने र आय कर चाही तिर्दै नतिर्ने प्रचलन वढेर गएको छ । जसरी जता गरेर भएपनि कर छल्ने मनोवृति लाई निरुत्साहित गर्न समेत सरकारले मु.अ.कर लगाएको देखिन्छ । वस्तु तथा सेवा दुवैमा मु.अ.क.लाग्ने हो,यसमा सरकारले केही सेवा क्षेत्रमा यस आ.व.देखी अनिवार्य गर्दा आन्दोलन,विरोध तथा अवरोध शुरु भएको देख्दा छक्क लाग्छ । केही उदाहरणलाई हेरौ,कानुनी सेवामा मु.अ.कर अनिवार्य भएको छ साउन १,२०७६देखी,अव वकिल सरहरुले मु.अ.कर दर्ता सगै कर कार्यालय वाट प्रमाणित खरिद खाता,विक्री खाता राख्नुपर्ने छ भ्याट विल छपाएर सेवाग्राही सगँ शुल्क लिदा १३प्रतिशत भ्याट सहितको विल काटनु पर्ने हुन्छ,नत्र कार्वाहीमा परिन्छ,अडिट रिर्पोट वुझाउनु पर्छ ।अनसिन रुपमा विल नकाटी शुल्क लिन पाईने छैन,अदालतले पनि मु.अ.कर दर्ता भएको कानुन व्यवसायीहरुको मात्र वकालतनामा,वारेस,लिखत , वहस लगायत कानुनी सेवा स्विकार गर्ने छ ।

यसै गरी लेखापरिक्षकको हकमा समेत यहि नियम लागु हुने छ । ढुवानी सेवामा समेत यहि नियम लागु हुने छ ।

किन विरोध भएको छ त ?

१.लेखा राख्ने झन्झटको कारण

२.सवै कारोवार करको दायरामा आउने डर

३.कर छल्न नपाईने

४.आयकर गणना गर्दा मु.अ.करको कारोवार गणना हुने

५.पेशा व्यवसायमा प्रतिवद्ध व्यवसायी वाहेकका नन व्यवसायीहरुले व्यवसाय छोडनु पर्ने डर

६.अडिट गराउनु पर्ने वाध्यता

७.नियमित व्यवसायमा रहनु पर्ने वाध्यता

८.साना करदाता भनेर उम्कन नपाईने

९.फुल अडिटमा परिन्छ भन्ने डर

१०.मु.अ.कर र आयकर विच कोरेलेशन हुदा कर योग्य आय वढने डर

हामी नेपालीमा खुशीले कर तिर्ने वानी नै छैन , वाध्यता नभई हामी कर तिर्दैनौ यस कारण पनि सरकारले करका विषयमा अनुदार नीति लिएको छ । मु.अ.कर छली तथा आयकर छलीका प्रशस्त उदाहरणहरु छन । चीन तथा भारत वाट पैठारी भई आउने मालसामानहरुमा व्यापक रुपमा अन्डर ईनभ्वाईसिङका उदाहरण छन ।जसले गर्दा हामीलाई वजार अनुगमनमा समस्या सिर्जना गरेको छ । यो समस्यालाई सम्वोधन गर्न भन्सार विभाग तथा भन्सार कार्यालयहरु लाई अनुरोध गर्दछु । नेपालको उत्पादनको क्षेत्रमा व्यापक परिवर्तन आईरहेको छ । सेवा क्षेत्रको योेगदान क्रमश वढदै गईरहेको छ । यसो हुदा कर पनि सेवा क्षेत्रमा वढदै गईरहेको छ ।

यस सम्वन्धमा केही सुझावहरु पेश गर्दछु

१.मु.अ.कर सवै सेवा र वस्तुमा अनिवार्य गरौ ।

२.सेवा र वस्तुको प्रकृति अनुसार मु.अ.करको दर फरक फरक गरौ ।

३.पारिश्रमिक आयमा व्याक्ति तथा दम्पत्तिलाई दिएको छुट सुविधाको व्यापक दुरुपयोग भएकोले थोरै भएपनि जति पनि आयमा कर लिने गरौ ।

४.प्रोप्राईटरसीप व्यवसाय भनेको पनि वस्तु र सेवाको व्यवसाय हो यो विजिनेश हो यसमा जति पनि आयमा कम दरमा भएपनि कर लगाऊ आयकर छुटको थ्रेसहोल्ड नराखौ जस्तै दम्पत्ति आयमा रु४,५०,०००।सम्मको आय सम्म १प्रतिशत मात्र सामाजिक सुरक्षाकर (आयकर ) लाग्दछ । व्यवसायमा यो छुट सुविधा दिदा सन्चालन खर्च धेरै देखाई कर योग्य आय यो सीमा भन्दा कम देखाउने प्रचलन वढेर गएको छ । यो प्रावधानले प्रोप्राईटरसीप व्यवसायले आयकर कम तिर्न विक्री कम देखाउने,कस्ट अफ गुडस सोल्ड वढी देखाउने,ग्रस प्रोफिट वाट नेट प्रोफिट निकाल्दा संचालन खर्च धेरै देखाउने र अन्ततःआयकर नतिर्ने भ्याट मात्र तिर्ने त्यो पनि न्युन विजकीकरण गर्ने हुदा आयकरमा छुट दिने कुनै पनि प्रावधान उपर्युक्त छैन ।

५.राजस्व समुह खारेज गरौ, समुहको औपनिवेशले राजस्व प्रशासनमा एकलौटीपन हावी भएको छ । भन्सार मुल्याकंन देखी नै न्युनविजकीकरणले प्रोत्साहित पाएको छ । सेवा समुहकै कार्टेलिगं चलेको हुदा तथा संघीयतामा कर्मचारी समायोजन र व्यवस्थापनमा समेत सहजीकरण गर्न राजस्व समुह खारेज गरी व्यवस्थापन,वाणिज्य शास्त्र,चार्टड एकाउन्टेन्ट,अर्थशास्त्र पढेका कर्मचारीहरुलाई सरुवा गर्ने प्रावधान राख्नु पर्दछ ।

६.खरिद खाता र विक्री खाता मात्र हैन व्यवसायीले प्रयोग गर्ने कर विजक समेत प्रमाणित गर्ने व्यवस्था गर्नु पर्दछ ।नक्कली भ्याट विल,नक्कली पान विलको प्रयोगलाई निरुत्साहित गर्न विलहरु प्रमाणित अनिवार्य छ ।

७.साना कर दाताको कर रकम वढाई वार्षिक रु१०,०००।गर्नु पर्दछ ।

८.सम्पुर्ण सेवा व्यवसायमा कम दरमा होस तर कर लगाउनु पर्दछ ।

९.घर भाडा कर असुल गर्ने सम्पुर्ण दायित्व स्थानिय सरकारलाई दिनु पर्दछ ।

१०.करको दायरा फराकिलो पार्ने तर वढी आय हुने लाई वढी कर लगाउने व्यवस्था गर्ने ।

११.सवै खालका सेवा व्यवसायहरुमा भ्याट अनिवार्य लगाउने । न्युन दरमा होस तर कर लगाउने प्रावधान राख्नु पर्दछ ।

१२.भन्सारमा हुने अन्डर इनभ्वाईसिङ गरी प्रज्ञापन पत्र भर्ने प्रचलनलाई तुरुन्त रोक्नु पर्दछ । जतिमा खरिद गरेको हो त्यतिकै विल विजक राखेर मात्र प्रज्ञापन पत्र भर्ने व्यवस्था गर्नु पर्दछ ।

१३.सम्पत्ति कर अनिवार्य गर्ने,पुजिगत लाभ कर रियल भ्यालुमा लगाउने । पुनःअडिट गराउने प्रावधान राखेर भएपनि करको वास्तविक आधार पहिचान गर्ने ।

नेपालको सन्दर्भमा आयकर रियल भ्यालुमा नआन्जेल सम्म मु.अ.करलाई कडा रुपमा लगाउनु पर्दछ । कर छलिलाई रोकने,प्रक्रियागत त्रुटी देखाएर कर वाट उन्मुक्ति पाउन गरिने अदालती कार्वाहीलाई निरुत्साहित गर्न प्रशासनिक पुनरावलोकन लाई खुकुलो पारौ,कर लाई राजनितिक विषय नवनाऊ । सम्मानित अदालतले समेत सामान्य नियमित प्रक्रिया वाट निपटारा हुने विषयहरुको लागी रिट क्षेत्रको अधिकार ग्रहण नगरौ । प्रशासकिय कानुनका विषयहरुमा अदालती दख्खल नगरौ ।

(लेखकःहिमालय बराल अधिवक्ता, विश्लेषक तथा वाणिज्य कार्यालय विराटनगरका प्रमुख हुन् ।)

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्