-हकप्रद के हो ?

व्यवसाय संचालन गर्न पूँजीको आवश्यकता पर्छ । व्यवसाय शुरु गर्दा भएको पूँजी सँधै पर्याप्त हुन्न । व्यवसायको बढ्दो आकारसँगै पूँजी पनि थप गर्दै जानुपर्छ । पूँजी थप्ने विभिन्न वित्तीय औजारहरु छन जुन बेला जुन औजार चलाउन उपयुक्त हुन्छ त्यही चलाउनुपर्छ । हँसिया, खुकुरी, कर्द, भाला, बन्चरो यी सबै हतियार हुन तर यिनको उपयोग गर्दा ठाँउ अनुसार गर्नुपर्छ ।

दाउरा चिर्न बन्चरो चाहिन्छ चोया काड्न कर्द चाहिन्छ तर बाँस वा निगालो काट्न भने बन्चरो वा खुकुरी चाहिन्छ । यसको अर्थ जहाँ जे आवश्यक हुन्छ त्यही चलाउने हो । कम्पनीले पनि सन्दर्भ अनुसारकै वित्तीय औजार चलाउनुपर्छ अनि मात्रै उद्देश्यमुलक हुन्छ ।

पूँजी जुटाउन विभिन्न प्रकारका अग्राधिकार शेयर, प्राथमिक शेयर, हकप्रद, बोनस र थप शेयर जारी गर्नसक्छन । साथसाथै कम्पनीको जायजेथा धितो राखी वा नराखी ऋणपत्र पनि जारी गर्नसक्छ्न । ऋणपत्र र केही अग्राधिकार शेयर निश्चित समयपछि फिर्ता गर्नुपर्छ ।

पूँजी थप्ने विभिन्न वित्तीय उपकरण मध्ये हकप्रद पनि एक हो । प्रचलित धितोपत्र कानुनमा ुहकप्रदु के हो परिभाषा गरिएको भेटिन्न । धितोपत्र ऐनमा “संगठित संस्थाले निष्काशन गरेको कुनै धितोपत्र साविकका शेयरवाला वा निजले मनोनयन गरेको कुनै व्यक्तिले खरिद गर्न पाउने गरि राखिएको प्रस्ताव सम्झनुपर्छु भनेर’ हकप्रद निष्काशन’को मात्र परिभाषा गरेको छ । यो परिभाषाले ुहकप्रदु के हो प्रष्ट पार्दैन ।

ऐनमा हकप्रदको परिभाषा नगरे पनि धितोपत्र दर्ता तथा निष्काशन नियमावली २०६५ को नियम ९९१० मा संगठित संस्थाले तत्काल कायम रहेका शेयरधनीहरुलाइ धितोपत्र जारी गरि पूँजी बढाउने भएमा धितोपत्रको हकप्रद निष्काशन गर्न सक्नेछन्ु भनेर गरिएको व्यवस्था भने केही हदसम्म परिभाषा हो भन्न सकिन्छ ।

पूँजी वृद्धिमा मुख्य भूमिका खेल्ने हकप्रद सम्बन्धि पर्याप्त कानुनी व्यवस्थाको अभाव देखिएको छ ।

-हकप्रद सम्बन्धि वर्तमान व्यवस्था

सूचीकरण भएको कम्पनीलाई थप पूँजी चाहिने भएमा संचालक समितिले साविक पूँजीमा कति थप गर्ने भनेर निर्णय गर्छन । कति थप्ने भन्ने कुरा कम्पनीको बढ्दो व्यापारले निर्धारण गर्छ । कहिलेकाही नियमन गर्ने निकायले पनि पूँजी थप्न निर्देशन दिएको अवस्थामा भने व्यापारले निर्धारण गर्दैन । जस्तो अहिले बैंकहरुलाइ केन्द्रीय बैंकले २०७४ सालसम्म अनिवार्य ८ अर्ब पूँजी पुर्याउन निर्देशन दिएकोले यस्तो बेला व्यापार कति बढ्दो छ त्यसमा निर्भर छैन मात्रै पुर्याउने कुराले निर्णायक भूमिका खेलेको छ ।

धितोपत्र कानुन अनुसार एक वर्षमा एकपटक भन्दा बढी हकप्रद जारी गर्न पाइदैन र हकप्रद सूचीकरण भएको १८० दिन पूरा हुनुपर्छ । तर नियमन गर्नेले पूँजी बढाउन निर्देशन दिएको अवस्थामा यो नियम लागू हुन्न । उदाहरणको लागि सेन्चुरी बैंकलाई लिनसकिन्छ । यसले गत मङ्सिर महिनामा २५५ हकप्रद जारी गरेको थियो र अहिले ३०५ जारी गरेको छ ।

संचालक समितिले निर्णय गरेपछि वार्षिक साधारणसभामा विशेष प्रस्ताव लगेर वा विशेष साधारणसभा गरेर पारित गर्नुपर्छ । पारित भएको ४ महिनाभित्र धितोपत्र वोर्डमा दर्खास्त दिनुपर्छ । वोर्डले जारी गर्न स्वीकृति दिएको २ महिनाभित्र जारी गर्नुपर्छ ।

हकप्रदमा विकृतिहरु

धितोपत्र कानुनले हकप्रद जारी गर्ने निर्णय भएको कति समयभित्र साधारण वा विशेष साधारणसभाले पारित गर्नुपर्ने भन्ने स्पष्ट व्यवस्था गरेको छैन । यसो हुँदा यसमा विकृती बढेको छ । केही वर्ष पहिले बुटवल पावर कम्पनीले निर्णय गरेको दुई वर्षसम्म जारी गरेन ।

हकप्रदको लोभरआशामा बजारबाट शेयर किनेका शेयरधनीले बेलैमा हकप्रद नपाउँदा लगानी झिक्ने कि राख्ने भनेर दुविधामा परिरहे । यस्तो बेजिम्मेवार प्रवृतिले लगानीकर्ताको हित संरक्षण हुन सकेन । कम्पनी त जिम्मेवार हुन सकेन तर पूँजी बजार नियमन गर्ने निकाय पनि बेजिम्मेवार बनिदियो ।

कुरो बुटवल पावरमा मात्रै आएर टुंगिदैन । अहिले त झन यस्तो प्रवृत्ति संस्थागत हुँदैगएको देख्न सकिन्छ । नियमन गर्नेले आँखामा पट्टी बाँधेर दिनलाइ पनि रात देख्न थालेकोले कम्पनीको लागि सर्वसाधारणलाई हकप्रदको आशा देखाएर आफ्ना आफन्तको शेयर महंगोमा बेच्ने सुनौलो अवसर दिएको छ ।

नेरुडे लघुवित्त, लक्ष्मी बैंक, मिसन डेभलपमेन्ट बैंकले हकप्रद जारी गर्न प्रस्ताव पारित गरेको ६ महिना नाघिसक्दा पनि धितोपत्र वोर्डमा स्वीकृति लिन गएका छैनन् । नेपाल बंगलादेश बैंकले पनि आषाढ शुरुमा हकप्रद दिने निर्णय गरे पनि अहिलेसम्म पारित गराएको छैन । हकप्रदको लोभमा महंगो मूल्य हालेर शेयर किन्नेले कहिले हकप्रद पाउँछन बंगलादेश बैंकलाई मात्रै हैन नेरुडे, लक्ष्मी, मिसनलाई पनि थाहा छैन ।

कामना बिकास बैंकले हकप्रद जारी गर्ने भनेर वोर्डमा प्रस्ताव दर्ता गरेको हेर्दाहेर्दा आँखा दुखिसक्यो पाइएको छैन । छिटै पाइएला भनेर कामना गरौं । यी त केही प्रतिनिधि उदाहरण मात्र हुन । यस्ता कम्पनीको सूचि बनाउने हो भने यो स्तम्भको लागि छुट्ट्याइएको ठाँउले पुग्दैन ।

अब के गर्ने ?

हकप्रदमा अनेकौं समस्या देखिन थालेको छ यसको समुचित उपयोग हुन सकेन र निहित स्वार्थ पूर्ती गर्ने अस्त्र बनेमा भविष्यमा विकराल स्थितिको सामना गर्नुपर्ने दिन नआउला भन्न सकिन्न । अत हकप्रद पूँजीबजारसँग प्रत्यक्ष जोडिएको विषयवस्तु भएकोले पूँजीबजार नियमकले नै ठोस र रचनात्मक भूमिका खेल्नुपर्छ । अझ नियमन नहुने निकायको लागि त पूँजीबजार नियमक अत्यन्त कठोररुपमा प्रस्तुत हुनैपर्छ ।

भारतमा पूँजिबजार नियमक भारतीय प्रतिभूति विनिमय वोर्ड (सेबि) कठोर र रचनात्मक भएकै कारण बम्बइ स्टक एक्सचेञ्ज संसारको ठूलो बन्न सकेको छ र अब्बल धितोपत्र बजार बनेको कुरा हाम्रो नियमकले बिर्सनुहुन्न । नेपालको पूँजीबजार भने अहिले पनि बामे सर्दै छ जस्तो लाग्ने अवस्थामा छ । संस्थाको लागि व्यक्तिले जस्तो उमेर हद पार गर्नुपर्दैन । गर्नको लागि स्थापना भएको साल नै वयस्क उमेर जत्तिकै हो । उमेरै चाहिने भए नेपाल धितोपत्र वोर्ड अहिले २० वर्ष नाघिसकेको छ । हकप्रदलाई व्यवस्थित गर्नको लागि आजै अहिले नै निम्न कदम चालिनुपर्ने अपरिहार्यता छ ।

१। हकप्रद जारी गर्ने सम्बन्धि निर्देशिका अविलम्ब जारी गर्ने ।

२। कम्पनीको संचालक समितिले निर्णय गरेको पूँजी वृद्धि प्रस्ताव साधारणसभा सभामा लाने भए २१ दिनभित्र र विशेष साधारणसभामा लाने भए १५ दिनभित्र पारित गर्नुपर्ने

अर्थात संचालक समितिले निर्णय गरेको भोलिपल्ट साधारणसभा वा विशेष साधारणसभा बोलाउनुपर्ने ।

३। पारित भएको प्रस्ताव ढिलोमा १ महिनाभित्र कम्पनी रजिस्ट्रार कार्यालयमा अभिलेख गरि संशोधित प्रवन्धपत्र र नियमावली सहित धितोपत्र वोर्डमा दर्ता गराउने ।

४। रेटिङ गर्नुपर्ने भए प्रस्ताव पारित भएको १५ दिनभित्र रेटिङ गर्ने निकायमा दर्खास्त दिने

५। रेटिङ भएको १५ दिनभित्र वोर्डमा रेटिङको प्रतिवेदन दिने

६। रेटिङ प्राप्त भएको ७ कार्य दिनभित्र कम्पनीलाई टिप्पणी पठाउने र कम्पनीले टिप्पणी पाएको मितिले ७ कार्य दिनभित्र त्यस्को प्रतिउत्तर दिने

७। थप बुझ्नुपर्ने भएमा अर्को ७ कार्य दिन समय दिने र कम्पनीले पनि ७ कार्य दिनभित्र जवाफ दिने

८। पछिल्लो जवाफ आएको ७ कार्य दिनभित्र वोर्डले स्वीकृत दिने

९। हकप्रद जारी गर्न स्वीकृति पाएपछि ७ कार्य दिन अघि शेयरधनी दर्ता पुस्तिका बन्द हुने सूचना निकाल्ने ।

१०। शेयरधनी दर्ता पुस्तिका बन्द गरेको ७ दिनपछि हकप्रद बिक्री खुला गर्ने ।

११। रेटिङ गर्न नपर्ने अवस्थामा भने प्रस्ताव दर्ता भएको ७ कार्य दिनभित्र टिप्पणी पठाउने र माथी ७ र ८ बमोजिम गर्ने ।

१२। हकप्रद शेयर हाल्न पाइने कित्ताको थप १०५ सम्म हाल्न पाइने व्यवस्था मिलाउने । जस्तो १०० कित्ता हाल्न पाउनेलाइ ११० कित्ता हाल्न दिने ।

१३। जतिसुकै खण्डित आएपनि माथिल्लो कित्ता हाल्न दिने । जस्तै १०५ हकप्रद जारी गरिएकोमा १२५ कित्ता हुनेले १२।५ कित्तामा १०५ थप गर्दा हुने १।२५ कित्ता समेत गरि हुन आउने १३।७५ कायम हुनेलाइ १४ कित्ता भर्न दिने व्यवस्था मिलाउने ।

१४। हकप्रद हाल्न योग्य शेयरधनीलाई उनिहरुले दिएको मोबाइल नं। मा हकप्रद खुल्नु ७ कार्य दिन अघि सन्देश दिने र त्यसपछि खुलेको १५ दिनपछि पुनः स्मरण गराउन अर्को सन्देश पठाउने र पत्रपत्रिका र रेडियोमार्फत जानकारी दिने अहिलेको व्यवस्था अनुसार गर्ने ।

१५। साधारण शेयर आवेदन माग्दा कायम गरिएको स्थान ९जिल्ला० मा अनिवार्य केन्द्र राख्नुपर्ने ९संकलन केन्द्र फरक हुनसक्ने०

१६। सकेसम्म हकप्रद विध्युतिय माध्यमबाट भर्ने व्यवस्था मिलाउने

१७। हकप्रद बाँडफाँड बिक्री बन्द भएको १५ दिनभित्र गर्ने ।

१८। बाँडफाँड भएको ७ दिनभित्र अवितरित शेयर लिलामी वा अन्य प्रक्रियाबाट बेच्ने र ७ कार्य दिनभित्र बाँडफाँड गर्ने ।

१९। १५ कार्य दिनभित्र सूचीकरण गराउने ।

नियमन नहुने कम्पनीहरुको हकमा

नियमन नहुने कम्पनी अझ बढी छाडा छन भन्ने कुरा माथी उल्लेखित वुटवल पावर कम्पनी उदाहरण बनिसकेको छ । नियमन नहुने कम्पनीको लागि निम्न व्यवस्था गरपर्छ ।

१। माथी उल्लेखित सबै निर्देशनका अतिरिक्त हकप्रद जारी गर्नुपर्ने स्पष्ट कारण र आधारसहितको औचित्य पुष्टि हुने योजना पेश गर्न लगाउने ।

२। पेश गरिएका औचित्य र कारण अनुरुप हकप्रद जारी भएपछि पेश भएको औचित्य अनुरुप लगानी भएकोरनभएको अनुगमन कम्पनीकै खर्चमा गर्ने प्रवन्ध मिलाउनुपर्ने।

३। संचित घाटामा रहेका कम्पनीलाई संन्चित घाटा पूरा नभएसम्म हकप्रद जारी गर्न नदिने

४। हकप्रदबाट प्राप्त रकम ऋण तिर्ने प्रयोजनमा लगाउन नदिने

५। व्यवसायिक रुपमा आम्दानी गर्न शुरु गरि कम्तिमा ५ वर्ष लाभांश बाँडेको हुनुपर्ने ।

स्पष्टीकरण : व्यवसायिकरुपमा भन्नाले कम्पनीको उद्देश्य अनुरुपको व्यवसाय बुझ्ने र यसलाइ निर्देशिकामा खुलाउने ।

जस्तो जलविद्युत कम्पनीको हकमा व्यवसायिक उत्पादन गरेको आर्थिक वर्षको ९ महिनासम्म समय बाँकी रहेमा त्यसैलाइ पहिलो वर्ष र ९ महिना भन्दा कम समय बाँकी रहेमा आगामी आर्थिक वर्षलाई पहिलो वर्ष कायम गर्ने । अन्य कम्पनीको हकमा पनि यहि विधि अपनाउन सकिन्छ ।

६। हकप्रद जारी गरेपछि कम्तीमा ५ वर्षसम्म संस्थापकले हकप्रद शेयर बेच्न नपाउने ।

७। बैंक सरह संस्थापकलाई कस्ने।साधारण शेयर जारी गरेको ३ वर्षपछि संस्थापक शेयर साधारण शेयरमा रुपान्तरण हुने व्यवस्था खारेज गर्ने ।

८। यस्ता कम्पनीलाई पनि चुक्ता पूँजीको दोब्बर नभएसम्म खूद आम्दानीको २०५ रकम वैधानिक जगेडा कोषमा राख्न लगाउने र नियमक खडा नभएसम्म वोर्डको अनुमती विना खर्च गर्न रोक लगाउने ।

९। परिष्कृत लेखापरीक्षण प्रतिवेदन वोर्डमा पेश गर्न लगाइ साधारणसभाको लागि अनुमति लिने प्रवन्ध मिलाउने ।

१०। बोनस शेयर जारी गर्न समेत कारण र आधारसहितको औचित्य पुष्टि गर्न लगाउने ।

यति गर्न सके हकप्रदमा रहेका केही विकृतिको अन्त्य हुनसक्छ ।

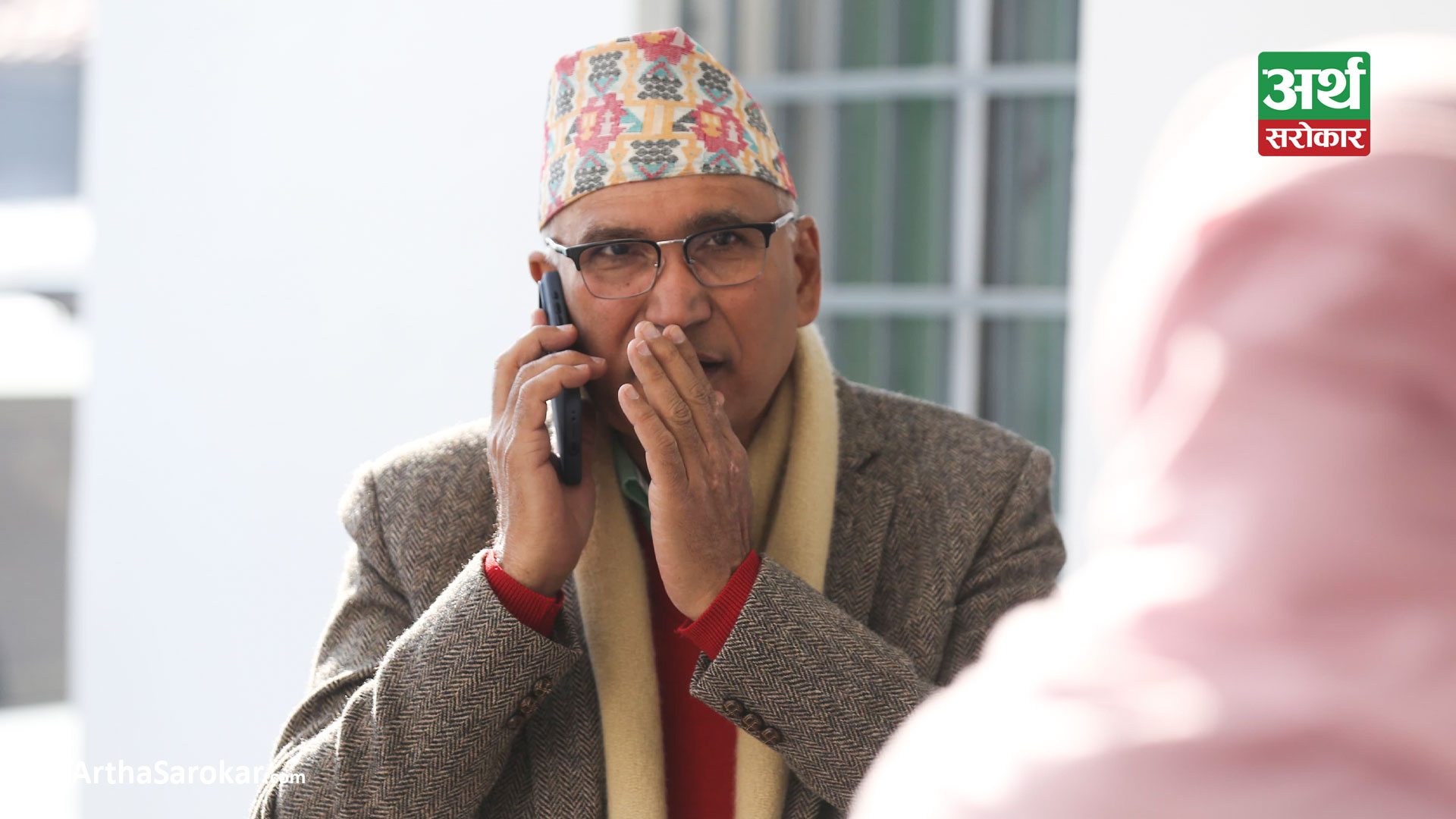

(लेखक पुंजीबजार तथा कर्पोरेट कानुनका जानकार हुन ।)

शेयर बजार साप्ताहिकमा प्रकाशित

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्