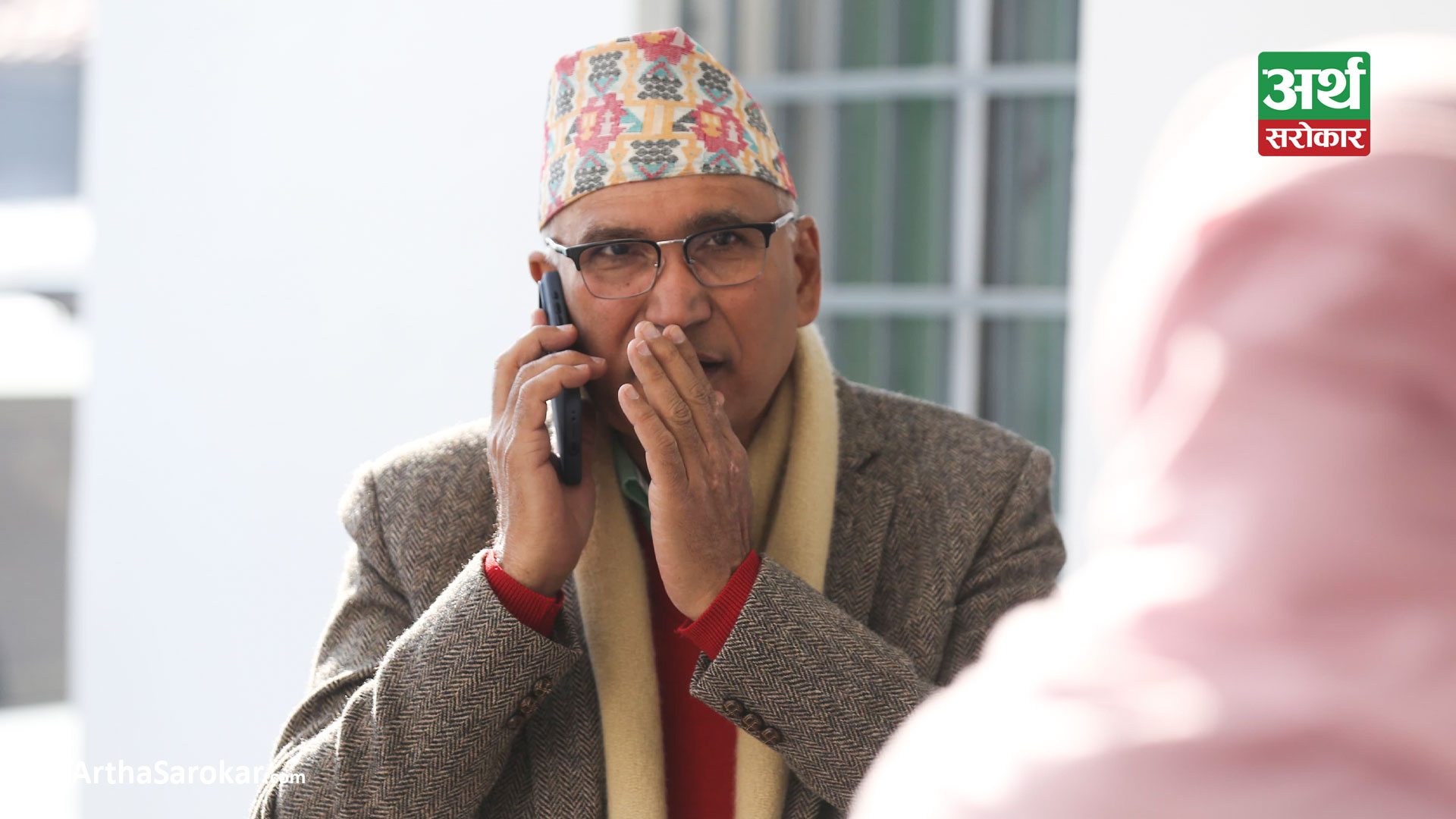

काठमाडौँ – जब जब लगानीको कुरा उठ्छ, तब हरेक लगानीकर्ताको पहिलो चुनौती भनेको नै उपलब्ध विभिन्न बिकल्पबाट अब्बल माध्यम छनौट गर्नु हुन्छ। गत बर्षको विनासकारी भूकम्प र नाकाबन्दीले नेपालको अर्थतन्त्रमा लगानीको अवसर र विकल्प झनै खुम्चिएको चर्चा गरिदै आएको छ। यस्तो अवस्थामा सामूहिक लगानी कोष वा म्युचुअल फण्ड, शेयर, बोन्ड्स, ऋण पत्र, बैंकमा फिक्सड डिपोजिट लगानीको विकल्प हुन सक्छ।

दोस्रो बजार अर्थात धितोपत्र बजारमा लगानीको लागी कम्तिमा पनि यस क्षेत्रसंग सम्बन्धित सामान्य ज्ञानको आवश्यकता पर्दछ। दोस्रो बजारमा लगानीको अवसर जती उत्तम छ त्यति नै जोखिमपूर्ण पनि छ। त्यसैले लगानीको अवसर खोज्ने नयाँ लगानीकर्ताको लागी सामूहिक लगानी कोष वा म्युचुअल फण्डमा गरिने लगानी सबैभन्दा सजिलो उपकरण बन्न सक्छ। नयाँ र सिकारु लगानीकर्ताका लागि बजार प्रवेश गर्ने सबैभन्दा उपयुक्त माध्यम सामुहिक लगानी कोष मानिएपनि यसबारे उचित समिक्षा नगरी गरिएको लगानीको निर्णय महँगो साबित हुन पनि सक्छ ।

त्यसैले लगानी गर्नु पुर्व किन लगानी गर्ने भन्ने सामान्य ज्ञान हुन अत्यावश्यक छ। सामान्यत सिद्दान्त अनुसार पैसा भएका तर लगानीसम्बन्धी ज्ञान नभएका अथवा लगानीसम्बन्धी ज्ञान भएका तर कम पैसाका कारण लगानीलाई विविधीकरण गर्न नसक्ने र समय अभावका कारण पर्याप्त सूचना तथा समाचार संकलन गरी लगानीलाई व्यवस्थित गर्न नसक्ने लगानीकर्ताको लगानीलाई सामुहिक रुपमा बिबिध क्षेत्रमा लगानी गरी लगानीकर्तालाई प्रतिफल दिनका लागी म्युचुअल फन्डको स्थापना गरिएका हुन्छन। सामान्य रुपमा दुई प्रकारका सामुहिक लगानि कोषको अवधारणा रहेका छन। खुलामुखी र बन्दमुखी। खुलामुखी (ओपन इन्डेड) म्युचुअल फन्ड नै वास्तविक म्युचुअल फन्ड हो।

यद्दपी नेपालको सन्दर्भमा खुलामुखी (ओपन इन्डेड) म्युचुअल फन्ड नहुनु नै कम जोखिम मोलेर लगानी गर्न चाहनेहरुका लागी दुखद कुरा हो। नेपालमा अहिलेसम्म संचालनमा आएका म्युचुअल फन्ड बन्दमुखी हुन। खुलामुखी म्युचुअल फन्डको विकल्पमा रुपमा स्थापना भएका यस्ता मुचुअल फन्डले लगानीकर्ताको धेरै अवसर र अधिकार खोसे पनि नेपालको वर्तमान परिपेक्षमा शेयर बजारमा प्रवेश गर्न चाहनेका लागी यो नै उत्तम विकल्पको रुपमा देखिएको छ। नेपालमा सिद्धार्थ बैंकको सहायक कम्पनी सिद्धार्थ क्यापिटलले फन्ड सञ्चालनको सुरुवात गरेसँगै अहिले बजारमा ६ वटा बैंकका ७ वटा फन्ड सञ्चालनमा छन् । यो संख्या बढ्ने क्रममा रहेको छ।

सिद्दार्थ बैंक, लक्ष्मी बैंक, नबिल बैंक, एनआइबिएल बैंक, ग्लोबल आइएमई बैंक, एनएमबि बैंकका ७ वटा म्युचुअल फन्ड संचालनमा रहेका छन। त्यस्तै एनएमबि बैंकको दोस्रो योजना एनएमबि हाइब्रिड फन्ड एल-१ ले ८० करोड रुपैयाँको ८ करोड इकाई शेयर भदौ २६ मा र नबिल एक्विटि फन्डले १ अर्ब रुपैयाँको १० करोड इकाई असोज २ बाट सर्वसाधारणको लागी बिक्रि खुला गर्दै छन। यसै क्रममा केहि बिमा कम्पनीहरु समेत म्युचुअल फन्ड ल्याउने तयारीमा रहेका छन। त्यसो त नेपालमा संचालनमा आएका म्युचुअल फन्डहरु खुलामुखी नभई बन्दमुखी हुन्। जसको लगानीको प्रमुख क्षेत्र सेयर बजार रहेको छ। यस्तोमा म्युचुअल फन्डमा लगानी गर्दाको केहि फाइदाहरु यस्ता छन:

मुद्रास्फीति प्रभाब न्यूनीकरण

धेरै समय र ठुलो लगानी बिना नै लगानीकर्ताले फन्डबाट पाउने प्रतिफल नै फन्डको मुख्य आकर्षण हो। फन्डमा गरिने लगानीबाट प्राप्त प्रतिफलले मुद्रास्फीति प्रभाबलाई न्यूनीकरण गर्ने अवसर सृजना गर्दछ। जस्तो, बैंकमा आज राखिएको १ हजार रुपैयाँले २० रुपैयाँका दरले ५० वोटा पानीको बोतल खरिद गर्न सक्छ। अहिले नेपालको सन्दर्भमा बैंकले बार्षिक अधिकतम ४ प्रतिशत ब्याज दिएको अवस्थामा बर्षको अन्तिममा यो हजार रुपैयाँले ४० रुपैयाँ कमाई गर्दछ। बर्षको अन्त्यमा १ हजार को १ हजार ४० हुन आउदछ। तर प्रति बोतल पानिको मूल्य भने नेपालको मुद्रास्फीति दर भने १० प्रतिशत् अनुसार २२ रुपैयाँ पर्न आउदछ। यस्तो अवस्थामा सो १०४० रुपैयाँले ५० वटा पानिको बोतल खरिद हुदैन। नेपालमा बैंक तथा वित्तीय संस्थाहरुले दिने औशत ब्याजदर भदा मुद्रास्फीति दर बढी रहेको छ। यता मुचुअल फन्डले दिने प्रतिफल औशतमा १५ प्रतिशत भन्दा बढी रहेको छ। त्यसैले कम जोखिम र थोरै लगानीको हिसाबले पनि मुचुअल फन्डमा गरिने लगानी उत्तम विकल्प बन्न सक्छ।

विशेषज्ञ टोलि

नेपालको सेयर बजार नै फन्डहरुको लगानीको प्रमुख क्षेत्र रहेपनि सामुहिक लगानी कोषले लगानी निर्णय लिनका लागी यस क्षेत्रसंग सम्बन्धित विशेषज्ञहरु टोलि गठन गरेको हुन्छ। जसले कम्पनीहरुको वित्तीय अवस्थाको अध्ययन गरेर लगानी गर्नको लागी सुझाब दिन्छन। गहन अध्ययन, अनुसन्धान, विश्लेषण पछी मात्र लगानीको निर्णय गरिने हुँदा लगानी र प्रतिफल सुरक्षित हुने गर्दछ।

सुविधा

त्यसो त नेपालमा संचालनमा रहेका फन्डहरु बन्दमुखी रहेका छन। जसकारण लगानिकर्ताले आफुले चाहेको बेला आफ्नो इकाई किन बेच गर्न पाउदछ। भने चक्रीय प्रतिफल आर्जन समेत गर्दछ। लगानीकर्ताले सेयर बजारमा प्रवेशका लागी फन्डमा गरिने लगानीलाई मार्ग बनाउन सक्ने सुविधा रहन्छ भने कम अध्ययन र लगानीमा प्रतिफल प्राप्त गर्दछ।

कम खर्च

सिधै पुंजी बजारमा गरिने लगानीको तुलनामा फन्डमा गरिने लगानी तुलनात्मक रुपमा कम हुन्छ। कम लगानीसंगै जोखिम र चुनौती समेत कम हुने गर्छ। सम्भवत: समय अभाब भएका र कम लगानी गर्न चाहनेका लागी फन्ड नै उत्तम विकल्प हुन सक्छ।

विविधिकरण

त्यसो त व्यक्तिगत रुपमा गरिने लगानीलाई समेत विविधिकरण गर्न सकिन्छ। तर यसका लागी लगानी केहि बढी हुनु पर्दछ भने अध्ययनको पनि उत्तिकै आवश्यकता रहेको हुन्छ। सिद्दान्तत: फन्डमा गरिने लगानीमा विविधिकरण हुने गर्छ। पुंजी बजारमा मात्र नभई फन्डहरुले पूर्वाधार लगायतका अन्य क्षेत्रमा समेत लगानी गरेका हुन्छन। तर नेपालको सन्दर्भमा फन्डहरुले सेयर बजारमा सुचिकृत कम्पनीहरुमा जोखिम र प्रतिफलको हिसाबले लगानीमा विविधिकरण अपनाएका हुन्छन।

अन्त्यमा,

सामुहिक लगानी कोषमा गरिने लगानीलाई सेयर बजारमा प्रवेश गर्ने ढोकाको रुपमा चर्चा गरिएपनि फन्डमा लगानी गर्नु पुर्व केहि अध्ययन भने आवश्यक रहेको छ। बजारमा संचालनमा रहेका फन्डहरु मध्य कसले बढी प्रतिफल दिन्छ, कुन फन्ड संचालन गर्ने संचालक र वित्तीय संस्था कस्तो छ भन्ने बिषयहरुको सामान्य ज्ञान राख्न अत्यावश्यक हुन्छ। उचित मूल्याङ्कन र बिबिध पक्षको विश्लेषण नगरी कोष लगानीको सबैभन्दा सहज र सजिलो साधन वा लगानी शुरू गर्ने उत्तम विकल्प भन्नु हतार पनि हुन सक्छ। लगानी कोष पनि वित्तीय बजारको एक पाटो भएकाले तुलनात्मक रूपमा जोखीम तथा प्रतिफल केही फरक हुनसक्छ । कुनै पनि लगानीको जोखीम र प्रतिफल त्यसको सञ्चालक÷प्रवद्र्धक, कोष व्यवस्थापक, बजार संरचनाका साथै अन्य विभिन्न बाह्य पक्षमा निर्भर गर्छ । यी बिबिध पक्षहरुको अध्ययन पछि मात्र कोष मा लगानीको निर्णय लिनु बुद्दिमानी ठहरिन्छ।

- बिज़पाटी

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्