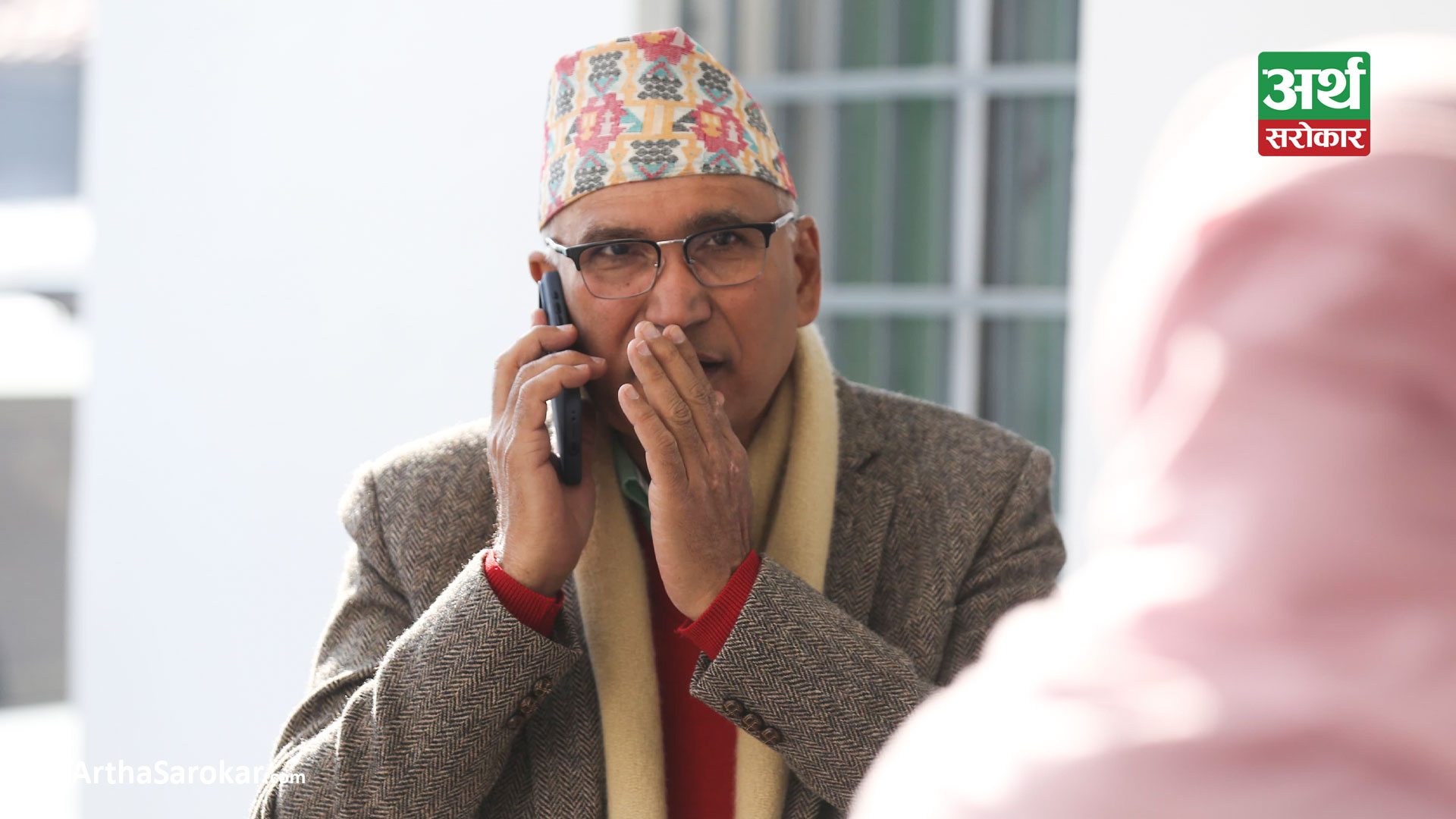

- दिपक न्यौपाने

सरकारको आ.ब. २०७३÷७४ को बजेट वक्तव्यमा व्यवस्था गरेबमोजिम सदनबाट पारित बैकिङ्ग कसुर सम्बन्धी ऐन २०६४ मा संसोधन गरेअनुसार नेपाल राष्ट्र बैंकको अर्धवार्षिक मौद्रिक निति समिक्षाले व्यवस्था गरेबमोजिम कुनै ऋणिले एक भन्दा बढि वित्तिय विवरण पेश गरेको पाइएमा सोलाई बैकिङ्ग कसुरमानि कारवाही गर्ने व्यवस्था गरेको छ । ऋणिले एक भन्दा बढि वित्तिय विवरण पेश गरेको पाइएमा सो कर्जालाई खराब कर्जामा वर्गीकरण गरी शत प्रतिशत नोक्सानी व्यवस्था गर्न नेपाल राष्ट्र बैंकले बैंक तथा बित्तिय संस्थालाई निर्देशन दिएको छ ।

विभिन्न व्यापारिक संस्थाहरुले कर प्रयोजन, बैकिङ्ग प्रयोजन र स्व प्रयोजनको लागी छुट्टाछुट्टै वित्तिय विवरण बनाउने गरेको र सो वित्तिय विवरणको प्रमाणिकरण मुख्यत दर्तावाल लेखापरिक्षकले गर्ने गरेको पाइन्छ । दर्तावाल लेखापरिक्षकले आफ्नो व्यवसायिकता माथिको कर्तव्य पूरा नगर्ने र थोरै रकमको लागि जेमा पनि हस्ताक्षर गर्नाले यो समस्या निम्तिएको हो ।

किन बनाइन्छ नक्कली बित्तिय विवरण ?

बैंक तथा बित्तिय संस्थाले व्यवसायिक कर्जा प्रदान गर्ने क्रममा कर लेखापरिक्षण प्रतिवेदनमा भएको नाफाले व्याज नपुग्ने, चालू पुँजी रेसियो कम हुने जस्ता कारण देखाई नयाँ बित्तिय विवरण माग गर्ने हूनाले नक्कली बित्तिय विवरणको प्रयोग बढ्दो छ । दर्ता मात्र भएको व्यवसायको पनि लेखापरिक्षण प्रतिवेदन बनाई बैंकले कर्जा प्रदान गर्ने, हचूवाको भरमा अनुमानित आय विवरण बनाउने जस्ता कारणले पनि यसलाई प्रसय दिई राखेको छ । विशेष गरी ओभरड्राफ्ट कर्जामा यसको प्रयोग बढि पाइन्छ ।

बैंक तथा बित्तिय संस्थाले नेपाल राष्ट्र बैंकले निर्धारण गरेको उत्पादनशील क्षेत्र सीमा पु¥याउनको लागि बिभिन्न व्यवसाय दर्ता गर्न लगाउने र सो फर्मको नाममा व्यापारिक कर्जा, कृषि कर्जा, लघुबित्त कर्जा, पर्यटन व्यवसाय जस्ता शीर्षकमा कर्जा वितरण गरेको पाइन्छ । उत्पादनशील क्षेत्रमा तोकिएको सीमा नपुगेमा नेपाल राष्ट्र बैंकले लगाउने जरिवाना तथा हर्जनाबाट बच्न बैंकहरुले यसरी कर्जा लगानी गरेको पाइन्छ । बैंक तथा बित्तिय संस्थाले वित्तिय प्रतिवेदनमा उत्पादनशील क्षेत्रमा राम्रो लगानी देखायता पनि ७०÷७५ प्रतिशत सो विवरण झुठा हुने गरेको छन् र ती सबै कर्जाको प्रयोग व्यक्तिगत प्रयोजनमा हुने गरेको पाइन्छ । कर्जा नविकरण गनुपर्ने र व्यवसाय संचालनमा नभएको हुनाले पनि नक्कली बित्तिय विवरणको प्रयाग बढ्दो छ ।

त्यस्तै कर प्रयोजनको लागी बनाइएका प्रतिवेदन पनि झुठा र अवास्तविक हुने गरेको पाइन्छ । बिक्री रकम बढी भएमा, नाफा बढी भएमा, कर कार्यालयका कर्मचारीले बढी दुःख झन्झट दिने, कर लेखापरिक्षणको नाममा धेरै अनावश्यक कागजपत्र माग गर्नाले पनि न्युन आय भएको विवरण कर प्रयोजनको लागी पेश हूने गरेको पाइन्छ । संघ संगठनले प्रायोजन, विज्ञापनको नाममा दुःख दिने, हप्ता असूल्नेले कुल बिक्री रकमको केही हिस्सा नदिए व्यवसाय संचालन गर्न नदिने जस्ता कारणले पनि व्यवसायी वास्तविक वित्तिय विवरण बनाउने गर्दैन ।

त्यसको असर

यसरी प्रदान गरिएका कर्जाहरु विशेषत व्यवसायमा लगानी नगरी छोटो समयमा उच्च प्रतिफल पाउने आशामा शेयर बजार, घर जग्गा तथा महङ्गो व्याजमा अन्यत्र लगानी गरेको पाइन्छ । शेयर बजार घट्ने, घर जग्गा कारोबार सुस्त हुने वित्तिकै यस प्रकारको कर्जामा साँवा तथा व्याज असुल हुन नसक्ने र बैंक तथा बित्तिय संस्थाको खराब कर्जा अनूपात उच्च हुन जान्छ । बैंक तथा बित्तिय संस्थाले बढेको खराब कर्जा कम गर्न ऋणिको कर्जा लिमिट बढाइदिने र आफ्नो भाखा नाघेको साँवा तथा व्याज असुल उपर गर्छन । यसले गर्दा हाललाई समस्या नभएता पनि दिर्घकालमा यसले ठुलो असर निम्त्याउँछ ।

त्यस्तै गाउँ घरमा सबैको बैंकमा पहूँच नहुने हूँदा टाठाबाठाले सस्तोमा बैंकबाट कर्जा लिई गाउँमा उच्च व्याज २४÷३६ प्रतिशतमा लगानी गर्ने हुँदा धेरै सोझा सिधा जनता घर बहार बिहिन हुने स्थिति आउने छ ।

कसरी गर्ने न्यूनीकरण

अधिकांश बैंक तथा बित्तिय संस्थाले नक्कली लेखापरिक्षण प्रतिवेदन बनाई कर्जा लगानी गरिरहेको छन् । यस्ता कर्जाको अनुपात कुल कर्जाको ५० प्रतिशत भन्दा बढि रहेकाले राष्ट्र बैंकले वित्तिय साक्षरता संचालन गर्न जरुरी छ । छोटो अवधिमा नै सो कर्जा असूल गर्न दबाब दिएमा राज्यको अर्थतन्त्रमा नै ठूलो समस्या निम्तिन सक्छ । नेपाल राष्ट्र बैंकले सो प्रकारको कर्जा असूलीको लागि ३ देखी ५ वर्षको समयावधि दिनु आवश्यक छ । छाटो अवधिमा नै सो किसिमको कर्जालाई खराब कर्जामा वर्गीकरण गरी असुल गर्न दबाब दिएमा ग्राहकले कर्जा भूत्तानी गर्न नसक्ने र बैंकहरुको खराब कर्जा उच्च हूनाले बित्तिय बजारमा ठुलो समस्या आउन सक्छ ।

त्यस्तै, करमा पेश गरेको विवरण र अन्य बित्तिय विवरण एउटै बनाउन कर चूक्ता प्रमाणपत्रमा उल्लेख गरेको बिक्री, नाफा नोक्सान तथा भुक्तानी गरेको कर रकमसँग भिडान हुने बित्तिय विवरण बैंकले माग गर्नु पर्दछ । कर कार्यालयले कर चूक्ता प्रमाणपत्रमा बित्तिय विवरणको सब्मीसन नम्बर उल्लेख गर्ने र बैंकले उक्त सब्मीसन नम्बरको आधारमा बित्तिय विवरण रुजु गरेमा समस्या न्युनीकरण गर्न सकिन्छ ।

बैंक तथा वित्तिय संस्थाले गा्रहकलाई कुन प्रयोजनको लागी कर्जा चाहिएको हो सो प्रयोजनको लागि मात्र कर्जा प्रदान गर्नु पर्दछ । गा्रहकले कर्जा भूत्तान गर्न नसकेमा लिमिट बढाई साँवा तथा व्याज असुल गर्ने कार्य बन्द गर्नु पर्दछ । त्यस्तै लेखापरिक्षकले आफ्नो व्यवसायिकताको मर्यादामा रही काम गरिदिएमा नक्कली बित्तिय विवरणको समस्या न्युन गर्न सकिन्छ ।

(लेखक चार्टड एकाउन्टेन्सीका फाइनलका विद्यार्थी हुन्)

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्