काठमाडौं । पूँजीबजारमा बुलिस र वियरिस चक्रका बारेमा लगानीकर्तामाझ निक्कै चासो र द्विविधा रहेको पाईन्छ । लगानीकर्ताको लगानीको निर्णयलाई यस चक्रले प्रभावित पार्ने गर्दछ । हाल नेपालको पूँजीबजारमा पनि यस विषयले अन्यौलता सिर्जना गरेको छ । बजार बुलिस चक्रमै रहेको वा वियरिसतर्फ उन्मुख भएको हो भन्ने तर्कहरुलाई प्राविधिक विष्लेशणको आधारमा यस लेखमार्फत प्रष्ट पार्ने जमर्को गरेको छु ।

पूँजीबजारको विश्लेषणमा प्रयोग हुने विभिन्न औजारहरु (Tools) छन् । ती औजारका प्रभावकारीता लामो अभ्यास र अनुभव पश्चातमात्र सिद्द हुने गर्दछन् । अझ ती औजारका प्रयोगमार्फत पूँजीबजारको मूल्य र दिशाको भाविमार्ग प्रक्षेपण गर्न कुन र कति समयावधिको विश्लेषण गर्ने भन्ने प्र्रश्न महत्वपूर्ण हुन्छ । लामो, मध्यम र छोटो समयकालागि गरिने प्राविधिक विश्लेषणको नतिजा फरक फरक हुन्छ । सर्वप्रथम प्राविधिक विष्लेशणको जगका रुपमा लिइएको चाल्र्स डावले प्रतिपादन गरेको डाव थियोरी (Dow Theory) अनुसार प्राईमरी, ईन्टरमिडियट र माईनर ट्रेन्डअन्तर्गत बजारले हाईयर हाई र हाईयर लो बनाउँदै जान्छ भने त्यसलाई अपट्रेन्ड वा बुलबजार भनिन्छ । त्यस्तै तिनै ट्रेन्डअन्तर्गत बजारले लोवर हाई र लोवर लो बनाउँदै जान्छ भने त्यसलाई डाउनट्रेन्ड वा वियरिस बजार भनिन्छ । नेपालको पूँजीबजारको सन् १९९८ देखि सन् २०२२ सम्मको प्राईमरी ट्रेन्डलाई चार्टमा हेर्ने हो भने हामी विगत २४ वर्षदेखि बुलबजारमै छौं ।

अब प्राविधिक विश्लेषणलागि प्रयोग हुने औजारमध्ये यस लेखकले प्रयोग गर्ने गरेको Relative Strength Index (RSI) ईन्डिकेटरको माध्यमबाट ईन्टरमिडियट ट्रेन्ड अन्तर्गत बुलबजार वियरिसतर्फ कसरी उन्मुख हुने गर्दछ र हामी अहिले कुन अवस्थामा छौं भन्ने धारणा प्रस्तुत गर्न गईरहेको छु । (RSI) बजारको मोमेन्टम वा गति मापन गर्ने ईन्डिकेटर हो । यसलाई ० देखि १०० भित्र ब्यान्डेड गरिएको हुन्छ । जे. वेल्स् वाईल्डरले प्रयोग गर्ने गरेको ७०–३० को ओभरबट ओभरसोल्ड को पुरानो कन्सेप्टलाई एन्ड्रयु कार्डवेलको ६०–४० को नयाँ सिद्घान्तले प्रतिस्थापन गर्दै (RSI) रेन्जको प्रयोग गर्ने गरिएको छ । सन् २०००, २००८ र २०१६ को बुलबजार ईन्टरमिडियट ट्रेन्ड अन्तर्गत वियरिसचक्रतर्फ जाँदै गर्दा (RSI) ईन्डिकेटरको आधारमा चार्टमा एउटा समानता पाईन्छ । यी तिनवटै अवस्थामा नेप्सेले उच्च विन्दुहरु क्रमशः ५४६, १११९ र १८७८ (क्लोजिङका आधारमा) चुमेर तल झर्ने क्रममा लगभग एउटै समयअवधिमा Monthly RSI ६० र Weekly RSI ४० मुनि गएपछि बजार ईन्टरमिडियट ट्रेन्ड अन्तर्गत वियरिस चक्रमा प्रवेश गरेको तथ्य चार्टमा पाईन्छ ।

अब हामी वर्तमान अवस्थामा फकौं । हाल नेप्सेले क्लोजिङका आधारमा अहिलेसम्मै उच्चतम विन्दु ३१८२ पुगेर ओरालो झर्ने क्रममा छ । विगतको जस्तै ईन्टरमिडियेट ट्रेन्डअन्तर्गतको बुलबजार समाप्तिमा (RSI) ईन्डिकेटरले देखाएकोे समानताको नजिकनजिक अहिले हामी पुग्ने अवस्थामा छौं ।. Monthly RSI ५४.२४ मा (यद्यपी अप्रिल महिना अन्त्य नभएको) र . Weekly RSI ले ४० को विन्दु छोईसकेको छ । प्राविधिक विश्लेषणमा प्रयोग हुने कुनै पनि ईन्डिकेटरहरु आफैमा सतप्रतिशत प्रभावकारी हुँदैनन् । यसमा अपवादहरु हुने गर्दछन् । यस्तै अपवाद सन् २०१२ को वियरिस बजारबाट सन् २०१६ को बुलबजारको यात्राको क्रममा देखिएको थियो । सन् २०१५ को मार्चमा नेप्से १०८९ विन्दुबाट ८४१ विन्दुमा झरेको थियो । करिब २२% को त्यो रिट्रेशमेन्टमा. Monthly RSI ६० भन्दा थोरै तल र. Weekly RSI छोटो समयको लागि ४० भन्दा थोरै तल आएको थियो । त्यसपश्चात बुलबजारले निरन्तरता पायो र सन् २०१६ जुलाई मा बजारले १८७८ को उच्च विन्दु बनाई क्रमशः ईन्टरमिडियेट ट्रेन्ड वियरिसतर्फ उन्मुख भयो ।

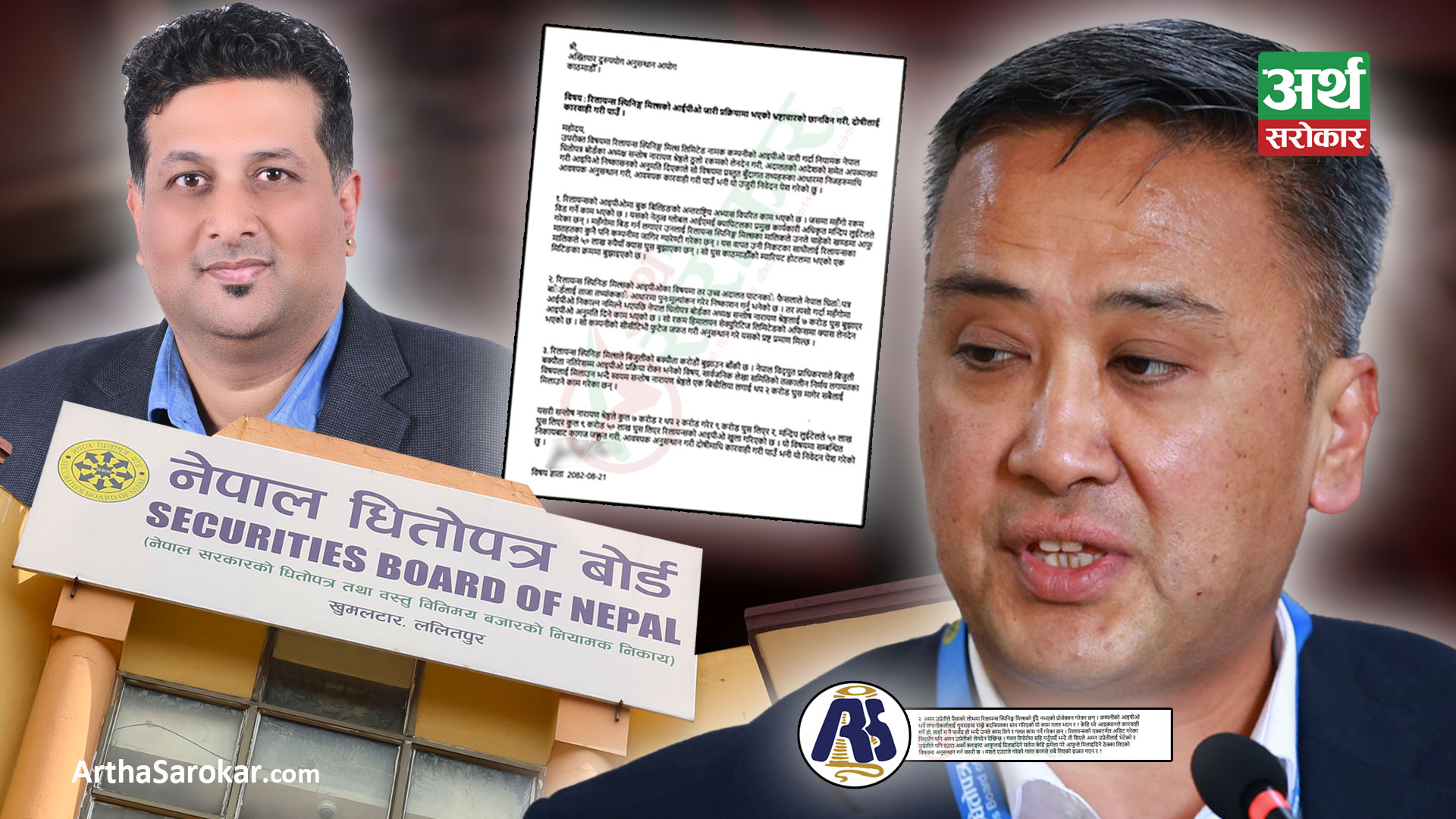

यसै अपवादलाई जोड्ने हो भने सन् २०२१ अगस्तको उच्च विन्दु ३१८२ बाट हाल २४६४ सम्म आईपुग्दा हामी करिब २२.५% रिट्रेशमेन्टमा छौं ।. Monthly RSI ५४.२४ मा (यद्यपी अप्रिल महिना अन्त्य नभएको) र. Weekly RSI ले ४० को विन्दु छोईसकेको छ । बुलिस चक्रको ईन्टरमिडियेट ट्रेन्डअन्तर्गतको शुरुवाती अथवा मध्य समयमानै प्राविधिक विश्लेषणले देखाएका यी प्रतिकुल अवस्थाहरु पक्कै पनि बजारकालागि राम्रा लक्षण होईन् । बुलबजारले यसरी आफ्नो प्राकृतिक चक्र नै पुरा नगरी धर्मराउन थाल्नुमा दोषि को हो भन्नेतिर लाग्नुभन्दापनि सबै पक्ष जिम्मेवार भई पूँजीबजारको अस्थित्व बचाउन तत्काल आवश्यक कदम चाल्न जरुरी देखिन्छ । यसतर्फ नेपाल सरकारको अर्थमन्त्रालय, नेपाल राष्ट्र बैंक, नेपाल धितोपत्र बोर्ड, नेपाल स्टक एक्सचेन्ज, लगानीकर्ताका संघ संगठन लगायत सम्पूर्ण आमलगानीकर्ताको ध्यान आकर्षण हुन जरुरी छ ।

विश्व पूँजीबजारले फड्को मारेर त्यहाँका लगानीकर्ताले खुसियाली मनाईरहँदा हाम्रा देशका लाखौं लगानीकर्ताको उठीबास नहोस भन्नेमा सम्बन्धित निकाय सजग भई पूँजीबजार सुधारका कदम आजैबाट चाल्नुपर्ने देखिन्छ । “न्याउरी मारी पछुतो” को उखान चरितार्थ नहोस् र आगामि दिन पूँजीबजारको लागि उज्जवल होस् भन्ने कामना गर्दै हामी सबै लगानीकर्ता ऐकबद्ध हुन जरुरी देखिएको छ । (माथिको प्राविधिक विश्लेषण सूचनामुलक मात्र भएको र त्यसलाई आधार मानेर लगानी निर्णय नगर्न हुन सम्पूर्ण पाठकवर्गमा अनुरोध छ ।

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्