काठमाण्डौ – माघ– मंसिर मसान्तको तथ्यांक हेर्दा पछिल्लो एक वर्षमा बैंक तथा बित्तीय संस्थामा निक्षेप रकम २० दशमलब ६ प्रतिशत बढेको छ भने निजी क्षेत्रमा प्रवाह भएको कर्जाको आकार ३० दशमलव ४ प्रतिशत बढेको छ ।

चालू आर्थिक वर्षको मौद्रिक नीतिले यो वर्ष निजी क्षेत्रमा प्रवाह हुने कर्जाको विस्तार २० प्रतिशत पुर्याउने लक्ष्य लिएको थियो । पहिलो पाँच महिनामै लक्ष्यभन्दा डेढ गुना बढी कर्जा प्रवाह भएपछि यस्तो समस्या आएको राष्ट्र बैंकका अधिकारीहरूले पनि बताउँदै आएका छन् ।

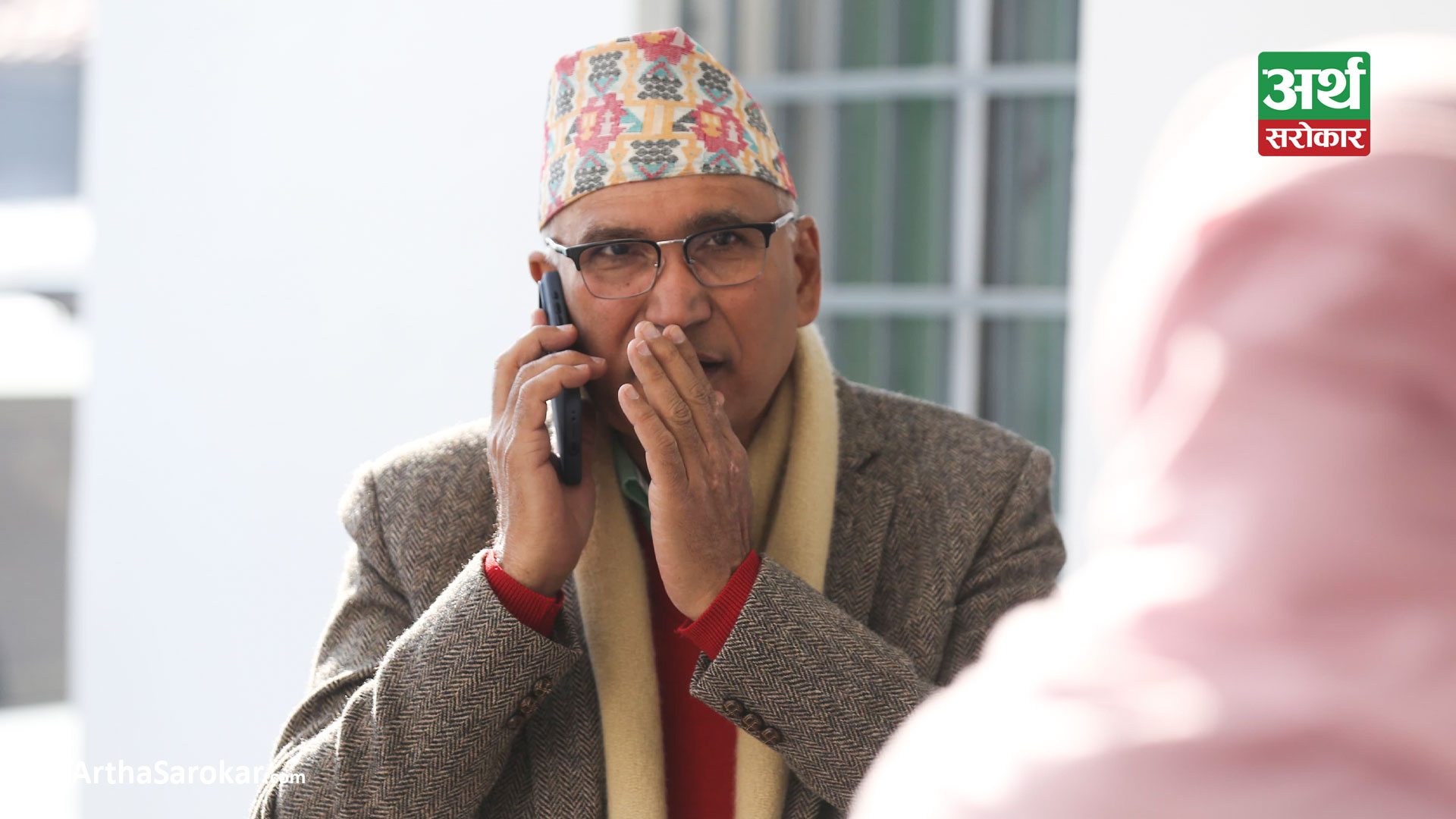

सरकारको ढुकुटीमा २ खर्ब ३० अर्ब रुपैयाँभन्दा धेरै नगद मौज्दात राखेको छ । ‘कर असुली गरेर जम्मा गरेको यति ठूलो रकम सरकारले खर्च नगर्दा वित्तीय प्रणालीमा निक्षेप थपिन पाएन,’ नेपाल बंगलादेश बैंकका प्रमुख कार्यकारी अधिकृत ज्ञानेन्द्रप्रसाद ढुंगानाले भने । महालेखा नियन्त्रकको कार्यालयको तथ्यांकअनुसार ७ माघसम्म बजेट खर्च २ खर्ब ९० अर्ब ७५ करोड रुपैयाँ पुगेको छ । यो कुल बजेटको २७ दशमलब ७२ प्रतिशत हो ।

सरकारी स्वामित्वका र केही बहुराष्ट्रिय वाणिज्य बैंकहरूबाहेक अरू बैंक तथा वित्तीय संस्थाले कर्जा विस्तार गर्ने क्षमता तत्कालका लागि लगभग गुमाइसकेका छन् । यो अवस्थालाई बैंकरहरूले ‘क्रेडिट क्रन्च’ भनेका छन् । दुई हप्ताअघिको तथ्यांकअनुसार वाणिज्य बैंकहरूले १७ खर्ब ९७ अर्ब स्वदेशी निक्षेप स्वीकार गरेका छन् भने १५ खर्ब ९० अर्ब कर्जा प्रवाह गरेका छन् । यो कुल कर्जाको ८८ दशमलब ५ प्रतिशत हुन्छ ।

राष्ट्र बैंकको नियमअनुसार बैंकहरूले निक्षेपको ८० प्रतिशतसम्म मात्रै कर्जा प्रवाह गर्न पाउँछन् । तथापि, यस्तो गणना गर्दा बैंकहरूले स्वदेशी निक्षेपमा पुँजी पनि जोड्न पाउँछन् । त्यसो गर्दा पनि बैंकहरूको कर्जा–निक्षेप अनुपात ८० प्रतिशतको नजिकै पुग्छ । ‘यस्तो अवस्थाले बैंकहरूलाई थप कर्जा प्रवाह गर्न लगभग बाटो बन्द गरेको छ,’ नेपाल बैंकर्स संघका अध्यक्ष अनिल शाहले भने ।

नेपाल राष्ट्र बैंकको तथ्यांकले गत मंसिर मसान्तसम्ममा सबै किसिमका बैंक तथा वित्तीय संस्थाले २२ खर्ब १३ अर्ब ५९ करोड निक्षेप संकलन गरेर १८ खर्ब ३७ अर्ब ९८ करोड लगानी गरेका छन् । नेपाल राष्ट्र बैंकको तथ्यांकअनुसार गत मंसिर मसान्तसम्म बैंकहरूले अनुत्पादक क्षेत्रमा भारी कर्जा विस्तार गरेको देखिन्छ ।

बैंक तथा वित्तीय संस्थाले पछिल्लो एक वर्षमा ऋणीले आफूखुसी खर्च गर्न पाउने ओभरड्राफ्ट कर्जा ८७ अर्ब १३ करोड बढाएका छन् भने सवारीसाधन खरिदमा दिइने हायर पर्चेज कर्जा ५२ अर्ब ५६ करोड रुपैयाँ बढाएका छन् । बितेको एक वर्षमा सेयरको धितोमा जारी गरिने मार्जिन प्रकृतिको कर्जा ११ अर्ब ५९ करोड, आवासीय घरकर्जा ३५ अर्ब ६२ करोड र रियल इस्टेट कर्जा २७ अर्ब ६९ करोड रुपैयाँ थप लगानी गरेका छन् ।

यस किसिमको कर्जा विस्तारलाई राष्ट्र बैंकले वित्तीय क्षेत्रमा स्थायित्व कायम राख्न चुनौतीका रूपमा व्याख्या गरेको छ ।

पूँजी वृद्धिको दबाब

नेपाल राष्ट्र बैंकले बैंक तथा वित्तीय संस्थाको न्यूनतम चुक्ता पुँजी ४ गुना बढाउन निर्देशन दिएपछि बैंकहरूले आक्रामक कर्जा विस्तार गरेको विज्ञहरूले बताएका छन् । पुँजी वृद्धिका कारण बैंकिङ प्रणालीमा समस्या सिर्जना हुने चेतावनी दिँदै आएका नेपाल राष्ट्र बैंकका पूर्वगभर्नर डा। युवराज खतिवडाले अहिले मौद्रिक नीतिबाट बजारमा अन्योलता सिर्जना हुँदा समस्या भएको बताए ।

ब्याजदरमा भारी वृद्धि

लगानी गर्ने पैसा अभाव भएपछि बैंकहरूबीच अहिले ब्याजदर बढाउन सक्रियता देखाएका छन् । वाणिज्य बैंकहरूले नै व्यक्तिगत निक्षेपमा १२ प्रतिशतसम्म ब्याज दिने योजना सार्वजनिक गरिरहेका छन् । संस्थागत निक्षेपकर्तालाई बैंकहरूले १४ प्रतिशतको हाराहारीसम्म ब्याज दिन थालेको बैंकरहरू बताउँछन् । यसरी वाणिज्य बैंकले कर्जाको ब्याज बढाउँदा विकास बैंक र वित्त कम्पनीमाथि पनि ब्याजदर बढाउन दबाब परेको बैंकरहरू बताउँछन् ।

के पर्छ असर ?

‘क्रेडिट क्रन्चले सबैभन्दा पहिला बैंकहरूको खराब कर्जा बढाउँछ,’ बैंकिङ ट्रेनिङ इन्स्टिच्युट ९एनबिआई० का प्रमुख कार्यकारी अधिकृत संजीव सुब्बाले भने । विगतमा सस्तो ब्याजमा ऋण लिएका व्यक्तिले ब्याजदर बढ्दै गएपछि किस्ता तिर्ने क्षमता गुमाउन थाल्छन् । ‘त्यसले खराब कर्जाको आकार बढ्छ र बैंकहरूको नाफामा नकारात्मक प्रभाव पर्छ,’ उनले भने ।

अर्कातिर बैंकहरूले नयाँ कर्जा जारी गर्न नपाएपछि बैंकको लगानीमा सुरु भएका विकास आयोजनाहरूको काम अवरुद्ध हुने, रोजगारी सिर्जनामा अवरोध आउने, थप आर्थिक गतिविधि विस्तार हुन नसक्ने र समष्टिगत अर्थतन्त्रको विस्तार नै रोकिन सक्ने सुब्बा बताउँछन् ।नयाँ पत्रिकाबाट साभार गरिएको हो ।

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्