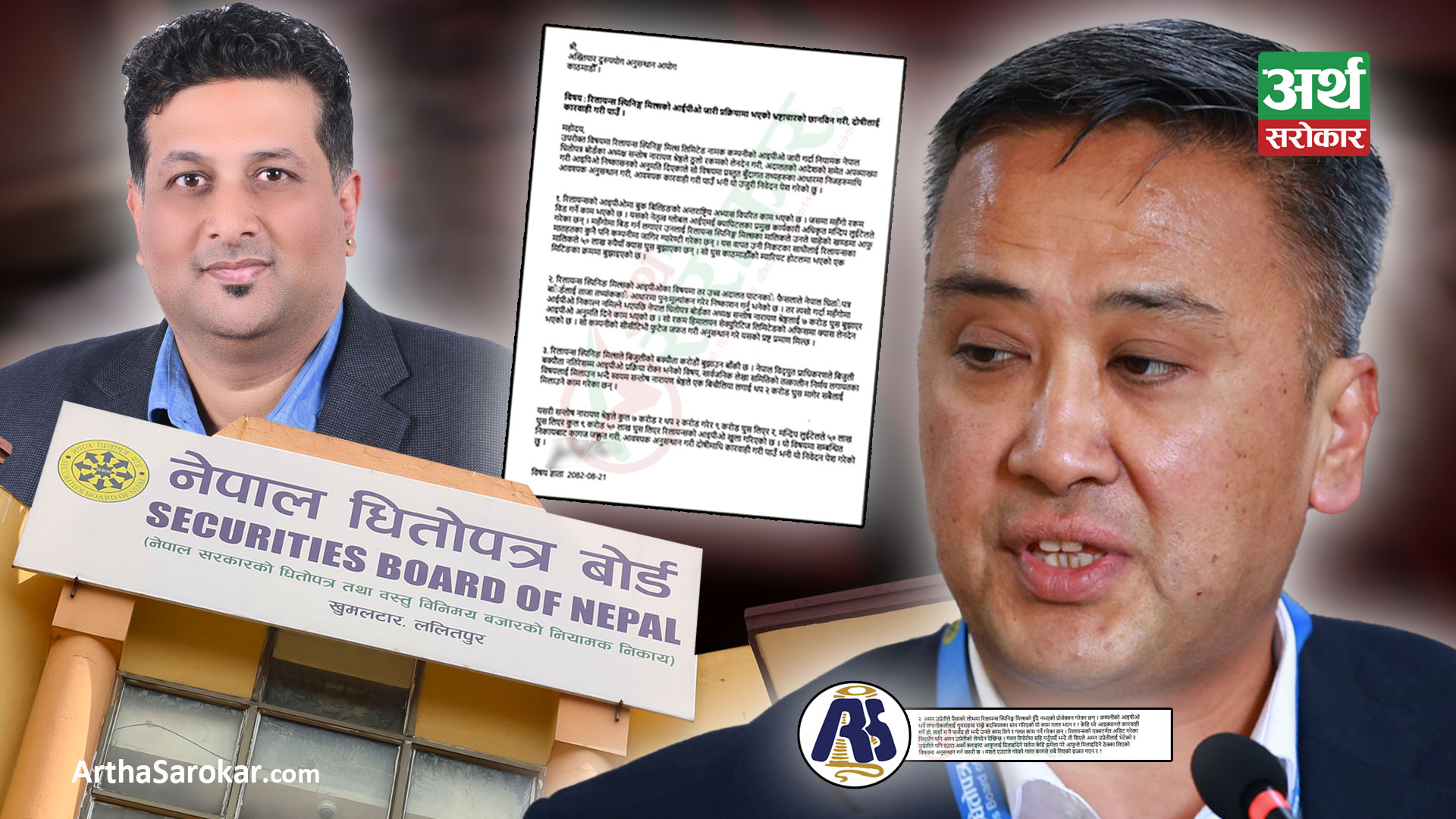

नेपाल राष्ट्र बैंकले नबिल बैंकलाई सेयर धितोमा राखी ‘खुसुक्क’ १२ करोड ५० लाख ऋण प्रवाह गरेको विषयमा स्पष्टीकरण सोधेको छ। नबिल बैंकका तत्कालीन प्रमुख कार्यकारी अधिकृत (सिइओ) अनिल ज्ञवालीले जनता बैंकका तत्कालीन सञ्चालक समिति सदस्यसमेत रहेका गुरु न्यौपानेलाई उनी अध्यक्ष रहेकै अपी पावर कम्पनीको सेयर धितोमा राखी उक्त कर्जा दिएको खुलासा भएपछि केन्द्रीय बैंकले स्पष्टीकरण सोधेको हो।

नेपाल राष्ट्र बैंकले नबिल बैंकलाई सेयर धितोमा राखी ‘खुसुक्क’ १२ करोड ५० लाख ऋण प्रवाह गरेको विषयमा स्पष्टीकरण सोधेको छ। नबिल बैंकका तत्कालीन प्रमुख कार्यकारी अधिकृत (सिइओ) अनिल ज्ञवालीले जनता बैंकका तत्कालीन सञ्चालक समिति सदस्यसमेत रहेका गुरु न्यौपानेलाई उनी अध्यक्ष रहेकै अपी पावर कम्पनीको सेयर धितोमा राखी उक्त कर्जा दिएको खुलासा भएपछि केन्द्रीय बैंकले स्पष्टीकरण सोधेको हो।

नबिल बैंकले आर्थिक वर्ष २०७२/७३ मा न्यौपानेलाई उक्त कर्जा उपलब्ध गराएको थियो। बैंकको बाह्य लेखापरीक्षण टोली टिआर उपाध्याय एन्ड कम्पनीले सो ऋणको बारेमा प्रश्न उठाएपछि समस्या बाहिर आएको हो।

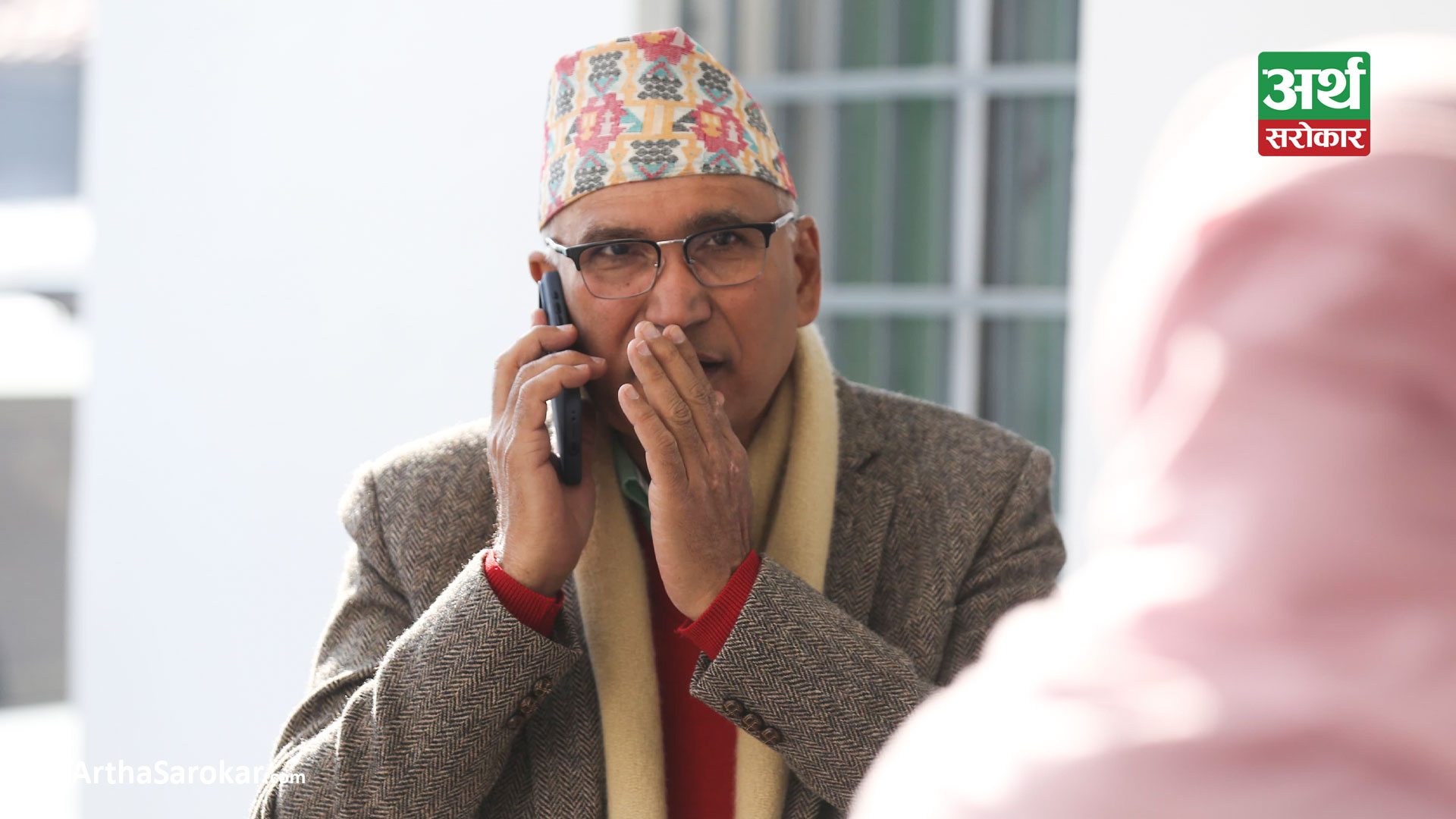

नबिल बैंकले सेयर धितोमा ऋण दिनुको कारणबारे स्पष्टीकरण सोधिएको राष्ट्रबैंकका कार्यकारी निर्देशक एवं सुपरीवेक्षण विभागका प्रमुख महेश्वरलाल श्रेष्ठले बताए। ‘नबिल बैंकले लिखित स्पष्टीकरण दिइसकेको छ,’ उनले भने, ‘अलि पुरानो केस (मुद्दा) हो। गुरु न्यौपानेले अपी पावर कम्पनीको सेयर धितोमा राखेर ऋण लिएका रहेछन्।’

नबिल बैंकले नियमविपरीत यो ऋण प्रवाह गरेको भेटिएको छ। एक बैंकको सञ्चालकले सेयर धितो राखी अर्को बैंकबाट ऋण लिन नपाउने नियम छ। तर, न्यौपानेले घुमाउरो पाराले बैंकको सेयर धितोमा नराखी जलविद्युत् कम्पनीको सेयर धितोमा राखी ऋण लिएका थिए।

‘जनता बैंकको सेयर धितोमा राखी ऋण लिँदा केन्द्रीय बैंकको कारबाहीमा परिने डरले पनि जलविद्युत् कम्पनीको सेयर धितोमा राखी घुमाउरो तरिकाले कर्जा लिएका रहेछन्,’ राष्ट्र बैंकका एक उच्च अधिकारीले भने, ‘जलविद्युत् कम्पनीको नियमन राष्ट्र बैंकले नगर्ने भएकाले पनि अर्को बाटो अपनाएका रहेछन्।’

नबिल बैंकका तत्कालीन सिइओ ज्ञवालीले पनि आफू केन्द्रीय बैंकको कारबाहीबाट बच्न जलविद्युत् कम्पनीको सेयर धितोमा राखी जनता बैंकका सञ्चालक एवं अपी पावरका अध्यक्षलाई ऋण दिएका थिए।

‘बैंकका सञ्चालकले आफू सञ्चालक समितिमा रहेको बैंकबाट कुनै पनि कर्जा लिन पाउँदैन, अर्को बैंकबाट पनि शिक्षा, आवास (१ करोडभन्दा मुनि) को ऋण, अटोलोनबाहेक अन्य शीर्षकमा कर्जा लिन पाइदैन,’ राष्ट्र बैंकका एक उच्च अधिकारीले भने, ‘त्यसबाहेक अन्य कर्जा लिए कानुनअनुसार कारबाही हुन्छ।’

यता न्यौपानेले भने उक्त ऋणबारे अनभिज्ञता प्रकट गरे। ‘नबिल बैंकबाट त्यसरी ऋण लिएको छैन,’ उनले भने।

बैंक तथा वित्तीय संस्था ऐन (बाफिया) अनुसार पनि कुनै बैंक तथा वित्तीय संस्थाका पदाधिकारीले अर्को बैंकबाट ऋण लिन पाइँदैन। यसरी ऋण लिने न्यौपानेमात्र होइनन्, पछिल्लो समयमा अन्य बैंक सञ्चालकले पनि सेयर धितो वा अन्य कुनै माध्यबाट कर्जा लिने गरेको पाइन्छ।

पछिल्लो समय नेपाल राष्ट्र बैंकले बैंकका संस्थापकले हकप्रद सेयरको आवेदन भर्न ठूलो मात्रामा अर्को बैंकबाट ऋण लिएका कारण बैंकिङ प्रणालीमा लगानीयोग्य पुँजी (तरलता) अभाव भएको आशंका गरेको छ। बैंक संस्थापकले कुनै न कुनै तरिकाले अर्को बैंकबाट ऋण लिएर हकप्रद सेयर भरेको राष्ट्र बैंकको भनाइ छ।

वाणिज्य बैंकहरुले छोटो समयमै तीन गुणाभन्दा बढी पुँजी बढाउनुपर्ने नियम केन्द्रीय बैंकले ल्याएपछि बैंकहरुले हकप्रद सेयरलाई पुँजी वृद्धिको उपाय बनाए। त्यही मेसोमा सर्वसाधारण लगानीकर्तासँगै संस्थापकले पनि हकप्रद सेयर किन्न बैंकबाट ऋण लिन थालेका कारण लगानीयोग्य पुँजीको अभाव देखिएको हो।

राष्ट्रबैंकले २०७२ सालको मौ›िक नीतिमार्फत बैंक तथा वित्तीय संस्थाले पुँजी वृद्धि गर्नुपर्ने नीति ल्याएको थियो। सो नीतिअनुसार वाणिज्य बैंकहरुले दुई अर्ब रहेको चुक्ता पुँजी बढाएर आठ अर्ब रुपैयाँ पुर्याउनुपर्ने व्यवस्था भयो।

यसका लागि निष्कासित हकप्रद सेयरमा लगानी गर्न कुनै न कुनै तरिकाले अन्य बैंकबाट ऋण लिएका कारण लगानीयोग्य पुँजी अभाव भएको राष्ट्रबैंकका एक उच्च कर्मचारीले बताए। ‘बैंक सञ्चालकले करोडौं रुपैयाँ खातामा राखेर बसेका हुँदैनन्, कुनै न कुनै तरिकाले बैंकबाट ऋण लिएकै कारण यस्तो अवस्था आएको हो,’ उनले भने, ‘बैंक सञ्चालकले करोडौंको हकप्रद सेयर भर्न कहाँबाट पैसा ल्याए? सजिलै अनुमान गर्न सकिन्छ, उनीहरुले आफ्नो बैंकबाट ऋण लिन नपाए पनि अर्को कुनै बैंकबाट लिए। त्यसैले गर्दा तरलता अभाव भयो।’

हकप्रद सेयर भर्न अर्को बैंकमार्फत ऋण लिएका कारण उत्पन्न समस्या समाधान गर्नुपर्ने विज्ञ बताउँछन्। अन्यथा बैंकिङ क्षेत्रमा ठूलो संकट आउने उनीहरुको विश्लेषण छ। ‘बैंकका प्रमोटरले आफ्नै बैंकबाट ऋण लिन नपाए पनि एक अर्काको बैंकबाट ठूलो ऋण लिई राइट सेयरमा लगानी गरेका छन्, त्यसले पनि तरलतामा चाप बढाएको हो,’ अर्का एक विज्ञले भने।

केन्द्रीय बैंकले बैंकको संख्या घटाउने उद्देश्यले चुक्ता पुँजी बढाउनुपर्ने नियम ल्याएको थियो। राष्ट्रबैंकले यसरी हकप्रद सेयर जारी गरेर चुक्ता पुँजी बढाउलान् भन्ने अनुमान गरेको थिएन। केन्द्रीय बैंकको अनुमानविपरीत परिणाम आएका कारण यस्तो समस्या आएको विज्ञको भनाइ छ। मर्जर वा एक्विजिसनबाट चुक्ता पुँजी बढ्छ भन्ने निष्कर्ष निकाल्दै राष्ट्र बैंकले त्यस्तो निर्णय गरेको थियो। तर, उसको अनुमान अनुसार मर्जर वा एक्विजिसन भएन। बरु, हकप्रद सेयर निष्कासनको सीमा नतोक्नुले केन्द्रीय बैंकबाट कमजोरी भएको राष्ट्र बैंकका उच्च अधिकारी पनि स्वीकार गर्छन्।

चुक्ता पुँजी बढाउने निर्णयले सेयर बजार उकालो लागेपछि कतिपय बैंक तथा वित्तीय संस्थाले मर्जर सम्झौता तोड्दै हकप्रदमार्फत पुँजी बढाउन थाले। सेयर बजार बढ्दा सञ्चालकलाई नै फाइदा हुने भएपछि उनीहरुले ऋण लिएरै हकप्रद सेयर भरे। यसले बैंकिङ प्रणालीमा लगानीयोग्य पुँजीको अभावमात्र भएन, विकृति नै निम्तियो। बैंकहरुमा अकस्मात लोन (ऋण) को मात्रा बढ्नुको कारण पनि यही भएको विज्ञ बताउँछन्। आजको नागरिक दैनिकमा बिष्णु बेल्वासेले खबर लेखेका छन् ।

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्