कुनै पनि देशमा त्यहाँको मुद्राको अपूर्ति तथा बैंकिङ एवम् बाह्य क्षेत्र स्थायित्वका लागि स्वायत्त निकायका रुपमा स्थापना भएको बैंकलाई उक्त देशको केन्द्रिय बैंक भनिन्छ । केन्द्रीय बैंकले आफ्नो उद्देश्य पूर्तिका लागि प्रत्येक आर्थिक वर्षमा वार्षिक योजना तथा कार्यक्रम तयार गर्ने गर्दछ, जसलाई मौद्रिक नीति भनिन्छ । मौद्रिक नीतिको मुख्य उद्देश्य भनेको मूल्य स्थिरता कायम गरी वित्तीय स्थायित्वमा समेत जोड दिने र मुलुकको सोधनान्तर स्थितिलाई अनुकूल गराउनु रहेको हुन्छ । साथै मुलुकमा वित्तीय पहुँच वृद्धि गरी रोजगारी, उत्पादन तथा आय वृद्धि गर्नु र देशको आर्थिक वृद्धिलाई प्रोत्साहन गर्नु पनि मौद्रिक नीतिको लक्ष्य भित्रै पर्दछ ।

नेपाल राष्ट्र बैंक ऐन २०५८ जारी भएपछि देशको केन्द्रीय बैंक नेपाल राष्ट्र बैंकले आर्थिक वर्ष २०५९/६० देखि प्रत्येक वर्ष नियमितरुपमा मौद्रिक नीति तर्जुमा गरी सार्वजनिक गर्दै आएको छ । अहिलेसम्म १९ वटा मौद्रिक नीति तर्जुमा गरी कार्यान्वयन समेत भइसकेको छ । आर्थिक वर्ष २०७८/ ७९ को मौद्रिक नीति २० औँ मौद्रिक नीति हो । भिन्दाभिन्दै आर्थिक अवस्था भएका देशहरुको मौद्रिक नीतिका भिन्दाभिन्दै उद्देश्यहरु हुन्छन् । अर्काे शब्दमा मुलुकको आर्थिक अवस्थाका आधारमा केन्द्रिय बैंकले मौद्रिक नीतिको उद्देश्य निर्धारण गर्ने गर्दछ ।

विकासोन्मुख मुलुकहरुमा मौद्रिक नीतिले मुख्यरुपमा आन्तरिक तथा बाह्य स्थायित्व कायम गर्दै लक्षित आर्थिक वृद्धिदर कायम गर्ने प्रयत्न गर्दछन् । हुन त मौद्रिक नीतिले धेरै उद्देश्यहरु एकैपटक हासिल गर्न सक्दैन किनकि मौद्रिक नीतिका उद्देश्यहरु एक आपसमा विरोधाभाषपूर्ण हुने गर्दछन् । मौद्रिक नीतिले लिएको एउटा उद्देश्य प्राप्त गर्न खोज्दा अन्य उद्देश्यहरु गुम्न सक्छन् । यही कारणले गर्दा अधिकांश मुलुकहरुले मूल्य स्थिरतालाई नै मौद्रिक नीतिको मुख्य उद्देश्यको रुपमा लिएको देखिन्छ । नेपालको सन्दर्भमा भने मौद्रिक नीतिले निम्न उद्देश्यहरु राखेको पाइन्छ ।

१) मूल्य स्थायित्व कायम गर्ने

२) बाह्य क्षेत्र स्थायित्व कायम गर्ने

३) वित्तीय स्थायित्व कायम गर्ने

४) लक्षित आर्थिक वृद्धिदर हासिल गर्ने

आर्थिक वर्ष २०७८/७९ को मौद्रिक नीतिमा मूद्रास्फीतिलाई ६.५ प्रतिशतमा कायम राख्नुको साथै आर्थिक पुनरुत्थानलाई प्राथमिकता दिँदै अर्थतन्त्र बिस्तारमा सहयोग पुग्ने गरी तरलता व्यवस्थापनलाई परिलक्षित गरेको छ र ७ महिनासम्मको वस्तु तथा सेवा आयात धान्ने विदेशी विनिमय सञ्चिती प्राप्त गर्ने लक्ष्य लिएको छ । कोभिड-१९ महामारीबाट प्रभावित क्षेत्रहरुको पुनरुत्थान गर्दै अर्थतन्त्र विस्तारमा सहयोग पुर्याउन मौद्रिक सहजीकरण गर्नुपर्ने र आर्थिक तथा वित्तीय स्थायित्व कायम गर्न कसिलो मौद्रिक नीति अवलम्बन गर्नुपर्ने अवस्थाबीच तालमेल मिलाई मौद्रिक नीतिको सन्तुलित कार्यदिशा अवलम्बन गरिएको छ । साथै विस्तृत मुद्राप्रदायको बिस्तार १८ प्रतिशत र निजी क्षेत्रतर्फको कर्जा बिस्तार १९ प्रतिशत हुने प्रक्षेपण रहेको छ ।

चालू आर्थिक वर्षमा मौद्रिक उपकरणहरुको प्रयोग

क) अनिवार्य नगद मौज्दात (सि.आर.आर.)

बैंक तथा वित्तीय संस्थाहरुले आफूले संकलन गरेको निक्षेपको एक निश्चित प्रतिशत रकम अनिवार्यरुपमा केन्द्रिय बैंकमा जम्मा गर्नु पर्दछ , जसलाई अनिवार्य नगद मौज्दात भनिन्छ । सामान्यतया अनिवार्य नगद मौज्दातमा केन्द्रिय बैंकले व्याज प्रदान गर्दैन । केन्द्रिय बैंकले अनिवार्य नगद मौज्दात बढाउँदा बजारमा मुद्राको पूर्ति घट्छ भने घटाउँदा बढ्छ । यस आर्थिक वर्षमा सिआरआर दरलाई गत आर्थिक वर्षको ३ प्रतिशतलाई यथावत राखिएको छ ।

ख) बैधानिक तरलता अनुपात (एसएलआर)

बैंक तथा वित्तीय संस्थाहरुले स्विकार गरेको कूल निक्षेपको एक निश्चित प्रतिशत रकम सरकारी बण्डमा लगानी गर्नुपर्ने हुन्छ, जसलाई बैधानिक तरलता अनुपात भनिन्छ । केन्द्रिय बैंकले बैधानिक तरलता अनुपात बढाउँदा बजारमा मुद्राको पूर्ति घट्छ भने बैधानिक तरलता अनुपात घटाउँदा मूद्राको पूर्ति बढ्छ । वैधानिक तरलता अनुपात अन्तर्गत वाणिज्य बैंकहरुका लागि १० प्रतिशत, विकास बैंकका लागि ८ प्रतिशत र वित्त कम्पनीहरुका लागि ७ प्रतिशत निर्धारण गरिएको छ ।

ग) बैंक दर (बैंकरेट)

बैक तथा वित्तीय संस्थाले राष्ट्र बैंकबाट अन्तिम ऋणदाता सुविधाको रुपमा उपयोग गर्ने व्याजदर लाई बैंकदर भनिन्छ । बैंकदर र मुद्राको आपूर्तिबीच ऋणत्मक सम्बन्ध हुन्छ । अर्थात् बैंकदर बढ्दा मुद्राको आपूर्ति घट्छ भने बैंक दर घट्दा मुद्राको आपूर्ति बढ्छ । मौद्रिक नीतिले यस्तो बैंकदरलाई ५ प्रतिशतमा यथावत राखेको छ ।

घ) व्याजदर कोरिडोरः

पछिल्लो समय अल्पकालीन ब्याजदरलाई निश्चित सीमिाभित्र कायम गर्ने मौद्रिक औजारको रुपमा केन्द्रिय बैंकले व्याजदर कोरिडोरलाई प्रयोग गर्दै आएको छ । मौद्रिक नीतिमा ब्याजदर करिडोरको माथिल्लो सीमाको रुपमा रहेको स्थायी तरलता सुविधा दर ५ प्रतिशतलाई यथावत् राखिएको छ भने करिडोरको तल्लो सीमाको रुपमा रहेको निक्षेप संकलन दरलाई १ प्रतिशतबाट वृद्धि गरी २ प्रतिशत बनाइएको छ । साथै नीतिगत दरको रुपमा रहेको रिपोदरलाई ३ प्रतिशतबाट वृद्धि गरी ३.५ प्रतिशत कायम गरिएको छ ।

वर्तमान मौद्रिक नीतिका मुख्य विशेषताहरु

प्रत्येक आर्थिक वर्षका मौद्रिक नीतिहरुका आआफ्नै विशेषताहरु रहेका हुन्छन् । यस वर्षको मौद्रिक नीतिका उद्देश्यहरु हासिल गर्न विभिन्न रणनीतिहरु तय गरिएको छ । वर्तमान मौद्रिक नीतिका मुख्यमुख्य विशेषताहरुलाई निम्न लिखित रुपमा प्रस्तुत गर्न सकिन्छ ।

- वाणिज्य बैंकहरुका अतिरिक्त राष्ट्रिय स्तरका विकास बैंक, वित्त कम्पनी र थोक कारोबार गर्ने लघुवित्त वित्तीय संस्थाहरुले समेत आफ्नो चुक्ता पुँजीको २५ प्रतिशत ऋणपत्र जारी गर्ने व्यवस्था मौद्रिक नीतिले गरेको छ ।

- बैंकिङ प्रणालीबाट प्राप्त हुने विप्रेषण रकम बैंक तथा वित्तीय संस्थाहरुमा जम्मा गरेमा न्यूनतम १ प्रतिशत बिन्दु थप ब्याज पाउने व्यवस्था गरिएको छ ।

- कोभिड-१९ को कारण पर्यटन क्षेत्रमा रोजगारी गुमाएका व्यक्ति स्वरोजगार हुनेगरी व्यवसाय सञ्चालन गर्न प्रवाह हुने रु. १५ लाखसम्मको कर्जालाई विपन्न वर्ग कर्जामा गणना गर्ने व्यवस्था मौद्रिन नीतिमा गरिएको छ ।

- ऋणी स्वयम् रोजगार हुने उद्देश्यले सवारी साधन खरिद गर्न प्रवाह हुने रु. २५ लाखसम्मको कर्जालाई विपन्न वर्ग कर्जामा गणना गर्न सक्ने व्यवस्था गरिएको छ ।

- महिला उद्यमीद्वारा लघु उद्यम तथा स्वरोजगारमूलक व्यवसाय सञ्चालन गर्न तथा वास्तविक कृषि व्यवसायीलाई समेत परियोजनाको धितोमा प्रवाह हुने रु. २० लाखसम्मको कर्जालाई विपन्न वर्ग कर्जामा गणना हुने व्यवस्था गरिनेछ । यस्तो कर्जाको अनिवार्य रुपमा बीमा गर्नु पर्ने व्यवस्था गरिएको छ ।

- कोभिड-१९ महामारीबाट प्रभावित उद्योग/व्यवसायको शीघ्र पुनरुत्थानको लागि कार्यान्वयनमा ल्याइएको पुनरकर्जाको विद्यमान व्यवस्थालाई निरन्तरता दिँदै पुनरकर्जा सुबिधा उपलब्ध गराउँदा लघु, घरेलु, साना तथा मझौला उद्यम/व्यवसायलाई प्राथमिकता दिइएको छ ।

- कोभिड-१९ महामारीका कारण संकटग्रस्त उद्योग, पर्यटन व्यवसाय, सञ्चार, यातायात, पार्टी प्यालेस, ब्यायामशाला, सिनेमा तथा मनोरञ्जन उद्योग लगायतका व्यवसाय पुनरुत्थानको लागि व्यवसाय निरन्तरता कर्जा कार्यक्रमको प्रभावकारी कार्यान्वयन गरिएको छ ।

- बैक तथा वित्तीय संस्थाहरुले कर्जा प्रदान गरेका ऋणी फर्म, कम्पनी वा संस्था लगातार ३ वर्षसम्म खुद नोक्सानीमा रहेमा मात्र सूक्ष्म निगरानी वर्गमा वर्गीकरण गर्नु पर्ने व्यवस्था गरिएको छ ।

- निषेधाज्ञा अवधिको २०७८ असारसम्म भुक्तानी गर्नुपर्ने इएमआई/इक्यूआई वा अन्य साँवा ब्याज भुक्तानी गर्न नसकेका ग्राहकहरुको वित्तीय स्थिति बैंक तथा वित्तीय संस्थाले मूल्याङ्कन गरी २०७८ पुस मसान्तसम्म भुक्तानी म्याद थप गर्नसक्ने व्यवस्था गरिएको छ ।

- कोभिड-१९ महामारीबाट अति प्रभावित क्षेत्रमध्ये होटल, ट्राभल, ट्रेकिङ्ग र हवाई सेवा लगायतका वाह्य पर्यटकमा निर्भर रहनुपर्ने व्यवसायी ऋणीको हकमा आवश्यकता अनुसार २०७९ असार मसान्तसम्म पाक्ने ब्याज छुट्टै हिसावमा राख्ने व्यवस्था गरी यस्तो रकममा थप हर्जाना र पेनाल ब्याज नलाग्ने व्यवस्था मिलाईने भएको छ ।

- कोभिड-१९ महामारीबाट अति प्रभावित क्षेत्रमध्ये रेष्टुरेण्ट, पार्टी प्यालेस, सार्वजनिक यातायात, शिक्षण संस्था र मनोरञ्जन व्यवसायका ऋणीले २०७८ पुससम्म भुक्तान गर्नुपर्ने साँवा तथा ब्याज दायित्वको समयावधि एक वर्षसम्म थप गरी कम्तिमा चार किस्तामा भुक्तानी गर्न सक्ने व्यवस्था गरिएको छ । यो व्यवस्था कोभिड-१९ महामारीका कारण नगद प्रवाह अवरुद्ध भएका लघु, घरेलु, साना र मझौला व्यवसायलाई समेत लागू हुने व्यवस्था छ ।

- कोभिड-१९ बाट अति प्रभावित पर्यटन, चलचित्र, पार्टी प्यालेस, सार्वजनिक यातायात तथा शिक्षा क्षेत्रमा प्रवाह भएको कर्जा बैंक तथा वित्तीय संस्थाले मूल्याङ्कन गरी २०७८ पुस मसान्तसम्ममा पुनरसंरचना तथा पुनरतालिकीकरण गर्न सक्ने व्यवस्था मिलाइने भएको छ ।

- कोभिड-१९ बाट अति प्रभावित सार्वजनिक यातायात संचालन/मर्मत सम्भारको लागि बैंक तथा वित्तीय संस्थाले प्रति सवारी साधन रु २ लाखसम्म थप कर्जा प्रदान गर्न सक्ने व्यवस्था मिलाईने छ ।

- बैंक तथा वित्तीय संस्थाहरुले २०७९ असार मसान्तसम्ममा कर्जा-निक्षेप अनुपात (Credit Deposit Ratio) अधिकतम ९० प्रतिशत कायम गर्नुपर्ने व्यवस्था गरी विद्यमान कर्जा-स्रोत परिचालन अनुपात (CCD Ratio) सम्बन्धी व्यवस्था खारेज गरिएको छ ।

- बैंक तथा वित्तीय संस्थाले रु. १ अर्बभन्दा बढीको कर्जा लगानी गर्दा अनिवार्य रुपमा सहवित्तीयकरणमा जानुपर्ने रहेकोमा यस्तो सीमा वृद्धि गरी रु. २ अर्ब पु¥याइएको छ ।

- बैंक तथा वित्तीय संस्थाहरुबाट शेयर धितोमा प्रवाह हुने मार्जिन प्रकृतिको कर्जा एक व्यक्ति वा संस्थाले एक वित्तीय संस्थाबाट अधिकतम रु. ४ करोड र समग्र वित्तीय प्रणालीबाट अधिकतम रु. १२ करोडसम्म मात्र लिन सक्ने व्यवस्था गरिने भएको छ ।

- विद्युतीय सवारी साधनको लागि आवश्यक चार्जिङ्ग स्टेशन स्थापनाको लागि प्रवाह हुने कर्जामा पुनरकर्जा उपलब्ध हुने व्यवस्था मिलाईने छ ।

- वाणिज्य बैंकहरुले २०७८ असार मसान्तमा कायम गर्नुपर्ने गरी तोकिएको क्षेत्रगत कर्जा अनुपात कोभिड-१९ को असरलाई दृष्टिगत गरी २०७९ असार मसान्तसम्मको लागि तोकिएको कर्जा अनुपात एकमुष्ट रुपमा पूरा गरे हुने व्यवस्था गरिएको छ ।

- ब्याज पुँजीकरण गर्न राष्ट्र बैंकबाट पूर्व स्वीकृति प्राप्त ग्रेस अवधिमा रहेका निर्माणाधीन आयोजनामा प्रवाहित कर्जाको २०७९ असार मसान्तसम्म पाकेको ब्याज पुँजीकरण गर्न सकिने व्यवस्था गरिएको छ ।

- फलफूल, मसला, जडिबुटी लगायतका दीर्घकालीन कृषि परियोजनामा प्रवाह हुने कर्जाको ग्रेस अबधिमा पाकेको ब्याजलाई बैंक तथा वित्तीय संस्थाले पुँजीकरण गर्न सक्ने व्यवस्था गरिएको छ ।

- कोभिड–१९बाट प्रभावित विभिन्न पेशामा संलग्न पेशागत व्यवसायीहरुलाई निश्चित सीमासम्मको कर्जा उपलब्ध हुने व्यवस्था गरिएको छ ।

- अस्पताल नभएका स्थानीयतहमा १०० बेडसम्मको अस्पताल स्थापना गर्न बैंक तथा वित्तीय संस्थाहरुबाट सहज रुपमा कर्जा प्रवाह हुने व्यवस्था मिलाइएको छ ।

- प्राविधिक तथा व्यवसायिक तालीम प्रदान गर्ने संस्थाहरुलाई बैंक तथा वित्तीय संस्थाहरुबाट सहज रुपमा कर्जा उपलब्ध हुने व्यवस्था गरिएको छ ।

- वाणिज्य बैंकहरुको लागि लागू गरिएको Counter Cyclical Buffer सम्बन्धी व्यवस्था २०७९ असार मसान्तसम्मका लागि स्थगन गरिएको छ ।

- उद्यम व्यवसाय सञ्चालन गर्न रु. १ करोड वा सोभन्दा कम ऋण उपयोग गर्ने ऋणीको हकमा आधार दरमा अधिकतम २ प्रतिशत बिन्दुले मात्र प्रिमियम थप गर्न सक्ने व्यवस्था गरिएको छ ।

- वाणिज्य बैंक, विकास बैंक, वित्त कम्पनी र पूर्वाधार विकास बैंकले राष्ट्र बैंकमा पेश गर्नुपर्ने तथ्याङ्क तथा जानकारीहरु सुपरिवेक्षकीय सूचना प्रणाली(Supervisory Information System-SIS) मार्फत पेश गर्नु पर्ने व्यवस्था गरिएको छ ।

- ग्राहक पहिचान सम्बन्धी व्यवस्थालाई सरलीकृत गरी प्रविधिमा आधारित ग्राहक पहिचान प्रणाली (E-KYC) विकास गरिनेछ ।

- थोक कर्जा प्रदायक लघुवित्त वित्तीय संस्था र खुद्रा कारोवार गर्ने लघुवित्त वित्तीय संस्थाबीच समेत एक आपसमा गाभ्ने/गाभिने तथा प्राप्ति प्रक्रियामा सहभागी भई एकीकृत भएमा खुद्रा कारोवार गर्ने लघुवित्त वित्तीय संस्थाको रुपमा कार्य गर्नसक्ने व्यवस्था गरिनेछ ।

- वाणिज्य बैंक, विकास बैंक र वित्त कम्पनीहरुको दोहोरो लगानी (Cross Holding) भएका लघुवित्त वित्तीय संस्थाहरु २०७९ असार मसान्तभित्र एक आपसमा गाभ्नु वा गाभिनु पर्ने व्यवस्था गरिनेछ ।

- बचत तथा ऋण सम्बन्धी कारोबार गर्ने सहकारी संस्था बाहेकका अन्य विषयगत सहकारी संस्थाका समूह सदस्यमार्फत सामूहिक खेती तथा पशु/पंक्षीपालन गर्ने प्रयोजनको लागि प्रति सदस्य रु. ५ लाख ननाघ्ने गरी त्यस्ता सहकारी संस्थाहरुलाई वाणिज्य बैंक, विकास बैंक र वित्त कम्पनीहरुले कर्जा उपलब्ध गराउन सक्ने व्यवस्था मिलाइने भएको छ ।

- राष्ट्रिय स्तरका लघुवित्त वित्तीय संस्थाहरुले नेपाल वित्तीय प्रतिवेदनमान बमोजिम वित्तीय विवरण प्रकाशन गर्नु पर्ने व्यवस्था लागू गरिने भएको छ ।

- नेपालभित्र हुने भुक्तानी कारोबारहरुको राफसाफ तथा अभिलेखीकरण गर्न र नेपालको आफ्नै भुक्तानी कार्ड प्रयोगमा ल्याउन राष्ट्रिय भुक्तानी स्वीच स्थापनाको कार्य सम्पन्न गर्ने व्यवस्था गरिने भएको छ।

- मनिचेञ्जर, विप्रेषक कम्पनी, होटल, ट्राभल, ट्रेकिङ्ग, कार्गो, एयरलाइन्स लगायतका यस बैंकबाट विदेशी मुद्रा कारोवार गर्ने स्वीकृति पाएका संस्थाहरुको विदेशी मुद्रा कारोबार अनुमतिपत्र २०७९ असारसम्म नवीकरण गर्दा शुल्क नलाग्ने व्यवस्था गरिएको छ ।

- विप्रेषण सेवा प्रदायक कम्पनीहरुलाई थप सुदृढीकरण गर्न एक आपसमा गाभ्न/गाभिन तथा प्राप्तिमा सहभागी हुन आवश्यक व्यवस्था मिलाइने भएको छ ।

- अपाङ्गता भएका व्यक्तिलाई वित्तीय सेवामा सहज पहुँच सुनिश्चित गर्न स्थानीय तहमा निश्चित संख्या भन्दा बढी शाखा रहेका स्थानमा बैंक तथा वित्तीय संस्थाहरुले कम्तीमा एक शाखा र एटिएम लाउञ्ज भएका स्थानमा एक एटिएम अपाङ्गमैत्री बनाउनुपर्ने व्यवस्था गरिने भएको छ ।

मौद्रिक नीतिले पार्नसक्ने सकरात्मक प्रभावहरुः

१) बैंक तथा वित्तीय संस्थाहरुको स्थायित्वमा प्रभावः

मौद्रिक नीतिमा बैंकदर, अनिवार्य नगद मौज्दात, र बैधानिक तरलता अनुपातमा कुनै पनि परिवर्तन गरिएको छैन भने मर्जर तथा एक्विजेसनमा जोड दिइएको छ । यसले वित्तीय क्षेत्र स्थायित्वलाई मलजल गर्ने देखिन्छ । मौद्रिक नीतिमा ब्याजदर करिडोरको तल्लो सीमाको रुपमा रहेको निक्षेप संकलन दरलाई १ प्रतिशतबाट वृद्धि गरी २ प्रतिशत बनाइएको छ, जसले गर्दा व्याजदर परिवर्तनको दरलाई हतोत्साहित गरी निक्षेपकर्तालाई समेत न्याय गर्नसक्ने देखिन्छ । कोभिड-१९ बाट अति प्रभावित पर्यटन, चलचित्र, पार्टी प्यालेस, सार्वजनिक यातायात तथा शिक्षा क्षेत्रमा प्रवाह भएको कर्जा पुनरसंरचना तथा पुनरतालिकीकरण गर्नसक्ने र सार्वजनिक यातायात संचालन/मर्मत सम्भारको लागि बैंक तथा वित्तीय संस्थाले प्रति सवारी साधन रु २ लाखसम्म थप कर्जा प्रदान गर्नसक्ने र बैक तथा वित्तीय संस्थाहरुले कर्जा प्रदान गरेका ऋणी फर्म, कम्पनी वा संस्था लगातार ३ वर्षसम्म खुद नोक्सानीमा रहेमा मात्र सूक्ष्म निगरानी वर्गमा वर्गीकरण गर्नु पर्ने जस्ता व्यवस्थाले कर्जा व्यवस्थापनमा सहयोग पुगी बैंकको खराब कर्जा बढ्न नदिने तर्फ केन्द्रिय बैंक सचेत रहेको देखिन्छ ।

२) तरता व्यवस्थापनमा प्रभावः

बैंकदर, अनिवार्य नगद मौज्दात, र बैधानिक तरलता अनुपातलाई यथावत राखी वाणिज्य बैंकहरुका अतिरिक्त राष्ट्रिय स्तरका विकास बैंक, वित्त कम्पनी र थोक कारोबार गर्ने लघुवित्त वित्तीय संस्थाहरुले समेत आफ्नो चुक्ता पुँजीको २५ प्रतिशत ऋणपत्र जारी गर्ने र बैंकिङ्ग प्रणालीबाट प्राप्त हुने विप्रेषण रकम बैंक तथा वित्तीय संस्थाहरुमा जम्मा गरेमा न्यूनतम १ प्रतिशत बिन्दु थप ब्याज पाउने व्यवस्था गरिएको छ, यसले वित्तीय प्रणालीमा तरलता व्यवस्थापनमा सकरात्मक भूमिका निर्वाह गर्ने देखिन्छ ।

३) डिजिटल बैंकिग अभियानमा प्रभावः

कोभिड १९ को फैलने दर कम गर्न, भुक्तानी प्रणालीलाई सहज बनाउन र भ्रस्टाचारलाई न्यूनिकरण गर्नसमेत डिजिटल बैंकिग आजको आवश्यकता बनेको परिपेक्षमा मौद्रिक नीतिमा डिजिटल बैंकिग अभियानलाई जोड दिइएबाट केन्द्रिय बैंक डिजिटल बैंकिग अभियानमा केन्द्रित रहेको देखिन्छ । नेपालभित्र हुने भुक्तानी कारोबारहरुको राफसाफ तथा अभिलेखीकरण गर्न र नेपालको आफ्नै भुक्तानी कार्ड प्रयोगमा ल्याउन राष्ट्रिय भुक्तानी स्वीच स्थापनाको कार्य सम्पन्न गर्ने व्यवस्थाले पनि यसलाई मलजल दिएको मान्न सकिन्छ ।

४) ग्राहक संरक्षण व्यवस्थामा प्रभावः

व्याजदर कोरिडोरको तल्लो सीमिालाई बढाउनु, विपे्रषणबाट आएको बचतमा थप १ प्रतिशत व्याज दिन सकिने व्यवस्था गरिनु, कोभिड १९ बाट प्रत्यक्ष रुपमा प्रभावित व्यवसाय तथा रोजगारहरुलाई राहतमुलक बैंकिग सुविधाको व्यवस्था गर्नुजस्ता कुराहरुले मौद्रिक नीति ग्राहक संरक्षण व्यवस्थापनमा समेत सचेत रहेको देखिन्छ । त्यसै गरी अपाङ्गता भएका व्यक्तिलाई वित्तीय सेवामा सहज पहुँच सुनिश्चित गर्न स्थानीय तहमा निश्चित संख्या भन्दा बढी शाखा रहेका स्थानमा बैंक तथा वित्तीय संस्थाहरुले कम्तीमा एक शाखा र एटिएम लाउञ्ज भएका स्थानमा एक एटिएम अपाङ्गमैत्री बनाउनुपर्ने व्यवस्थाले वित्तीय समावेषीकरणमा केन्द्रिय बैंकको चासो रहेको पनि पुष्टि हुन्छ ।

५) व्यवसायीहरुमा प्रभावः

कोभिड १९ का कारण प्रभावित व्यवसायीहरुलाई मौद्रिक नीतिले सकेसम्म राहत दिने प्रयास गरेको देखिन्छ । विपन्न कर्जा, सहुलियतपूर्ण कर्जा, पुर्नकर्जा, कर्जाको पुर्नतालिकीकरण, व्यवसाय निरन्तरता कर्जा, उद्यम व्यवसाय सञ्चालन गर्न रु. १ करोड वा सोभन्दा कम ऋण उपयोग गर्ने ऋणीको हकमा आधार दरमा अधिकतम २ प्रतिशत बिन्दुले मात्र प्रिमियम थप गर्न सक्ने व्यवस्था आदिले व्यवसायीलाई उत्प्रेरणा गरी अर्थतन्त्रलाई उकास्न प्रयास गरेको देखिन्छ ।

६) सेयर बजारमा प्रभावः

पछिल्लो समय नेपाली सेयर बजारको विकास राम्रैसँग भएको देखिन्छ । प्रविधिको विकास, डिम्याट, सिआस्वा तथा टिएमएस खाता संख्याको उल्लेख्य वृद्धि जस्ता कुराहरुले यसलाई मलजल गरेको हो । मौद्रिक नीतिको पर्खाइमा रहेका लगानीकर्ताहरुले कतै सेयरबजारलाई नकरात्मक असर गर्ने किसिमको मौद्रिक नीति आउने त होइन भनी त्रासमा रहेका थिए । तर ठूलाभन्दा पनि साना लगानीकर्ताहरुको पक्षमा रही मौद्रिक नीतिले यो बजारलाई झनै सम्यमित र व्यवस्थित गराउने कार्य गरेको छ । बैंक तथा वित्तीय संस्थाहरुबाट शेयर धितोमा प्रवाह हुने मार्जिन प्रकृतिको कर्जामा तोकिएको विद्यमान कर्जा धितो मूल्य अनुपात यथावत कायम गरिएको छ भने कर्जा जोखिम न्यूनीकरण गर्दै साना लगानीकर्ताहरुको पहुँच अभिवृद्धि गर्ने अभिप्रायले यस्तो कर्जा एक व्यक्ति वा संस्थाले एक वित्तीय संस्थाबाट अधिकतम रु. ४ करोड र समग्र वित्तीय प्रणालीबाट अधिकतम रु. १२ करोडसम्म मात्र लिन सक्ने व्यवस्था मिलाइने छ । ऋणीले उक्त सीमाभन्दा बढी कर्जा उपभोग गरिरहेको अवस्थामा यस्तो कर्जा नियमित गर्न उपयुक्त समय सीमा प्रदान गरिने व्यवस्था गरिएको छ ।

निश्कर्षः

नेपालमा मौद्रिक नीतिले लिएको लक्ष्य प्राप्त गर्न अनगिन्ति चुनौतिहरु रहेको देखिन्छ । अझै पनि मुलुकका अधिकांश ग्रामिण क्षेत्रमा वस्तु विनिमय प्रणाली व्याप्त छ । मुद्राको प्रयोगबिना गरिने यस्ता विनिमयले मौद्रिक नीतिको प्रभावकारितामा प्रतीकूलता ल्याउँदछ । यसका साथै मुलुकको विदेशी विनिमयदर भारतीय मुद्रासँग स्थिर रहेको छ । यसले गर्दा भारतीय मुद्रास्फिति एवम् त्यहाँको मौद्रिक नीतिले पनि यहाँको मौद्रिक नीतिको प्रभावकारितामा असर गर्दछ । त्यसैगरी खुल्ला सीमाना र अनौपचारिक तथा अवैध व्यापारजस्ता विभिन्न कारणहरुले गर्दा मौद्रिक नीतिले राखेका उद्देश्यहरु प्राप्त गर्न त्यति सजिलो भने छैन ।देशमा लगानीमैत्री वातावरण बन्न नसकेको र कोभिड १९ को असरका कारणले गर्दा बैदेशिक लगानी भित्र्याउन नसकिएको यो घडीमा उत्पादन बढाएर वित्त नीतिले निर्धारण गरेको आर्थिक वृद्धि हासिल गर्ने लक्ष्य पूरा हुने सम्भावना न्यून देखिन्छ ।

कोभिड १९ को असरका कारण स्वदेशी तथा विदेशी लगानीमा सञ्चालित उद्योगहरु धराशायी बन्दैछन् । त्यसैगरी कृषि क्षेत्रको उत्पादन पनि मनसुनमा भर पर्ने कारणले लक्षित आर्थिक वृद्धिदर प्राप्त गर्ने आधारहरु देखिँदैनन् । स्वास्थ्य सुविधा तथा खोप अभियानमा तिब्रता दिंदै कोभिड १९ को असरबाट अर्थतन्त्रलाई उकास्न लगानीमैत्री वातावरण निमार्ण गर्न नसकेसम्म वर्तमान मौद्रिक नीतिले लिएको लक्ष्य प्राप्त गर्न सहज भने देखिँदैन । यति हुँदाहुँदै पनि मुलुकको केन्द्रिय बैंकले वर्षेनी निर्माण गर्ने मौद्रिक नीतिले सरकारले निर्माण गरेको वित्तीय नीतिको सहायकको रुपमा महत्वपूर्ण भूमिका निर्वाह गरेको यथार्थलाई विर्सन हुँदैन । खास गरी कोभिड १९ को असरबाट अर्थतन्त्रलाई उकास्न गरिएका प्रयासहरुसहित वित्तीय पहुँच निर्माणमा बैंकहरुलाई प्रोत्साहन गर्नु, उत्पादनमुलक क्षेत्रमा लगानी आकर्षण गर्न खोज्नु र वित्तीय संस्थाहरुमा संस्थागत सुशासन एवम् वित्तीय स्थायित्व कायम गर्न गरिएका प्रयासहरु प्रशंसायोग्य रहेका छन् ।

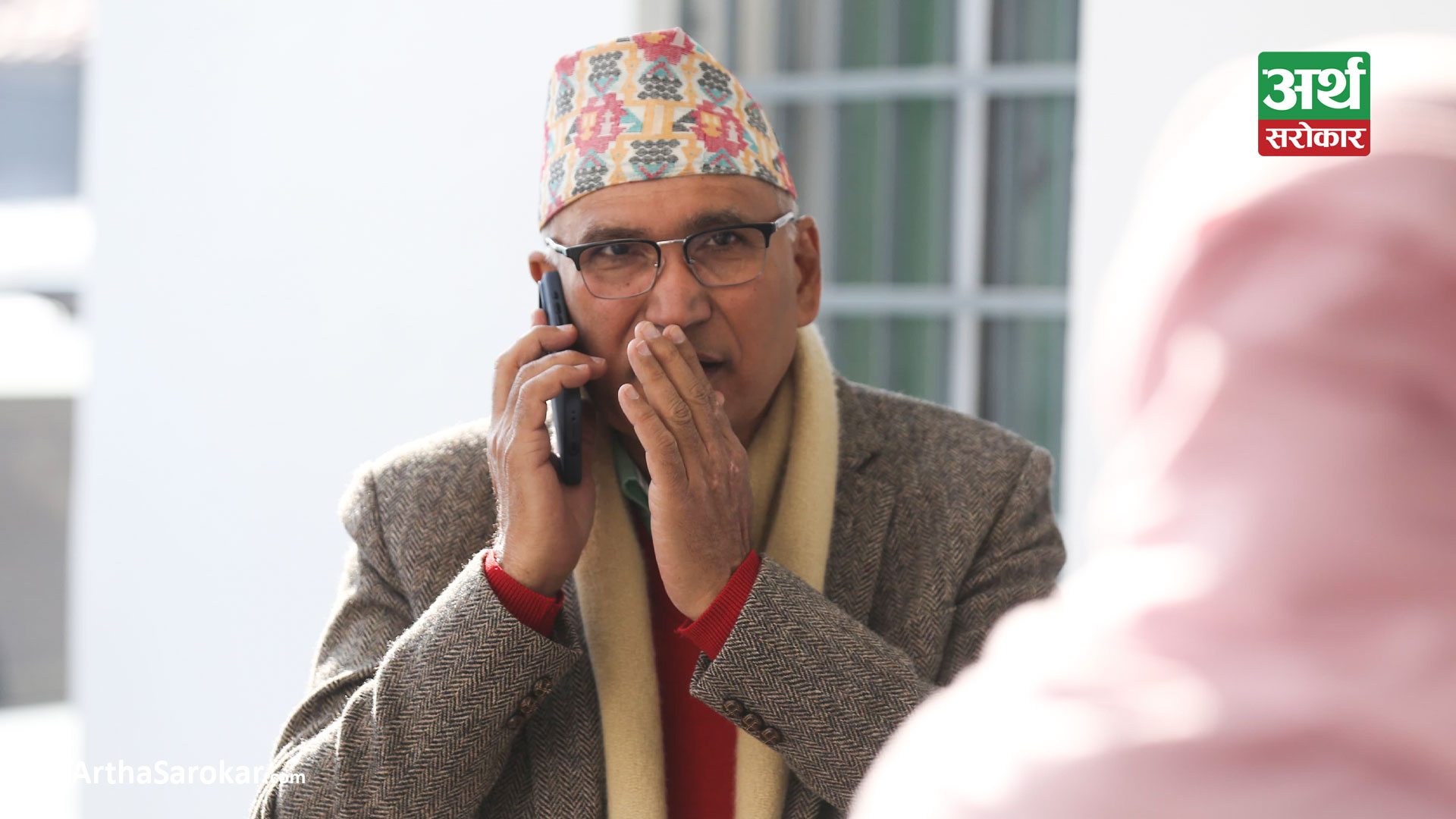

(लेखक नेपाल बैंक लिमिटेड, तानसेन, पाल्पा शाखाका शाखा प्रबन्धक हुन्)

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्