नेपाल राष्ट्र बैंकले यस आर्थिक बर्षदेखि नेपाल फाइनान्सियल रिपोटिङ स्ट्याण्डर्ड (एनएफआरएस) अनुसार वित्तीय विवरण सार्वजनिक गर्नुपर्ने नीति लिएपछी बैंकहरुले सार्वजनिक गरेको वित्तीय विवरणमा धेरै प्रकारको द्विविधा र अन्यौल देखियो । राष्ट्र बैंकले २०७३ असार देखि नै लागू गर्नुपर्ने एनएफआरएस मोडललाई यहि आर्थिक बर्षदेखि लागू गर्न निर्देशन दिएको हो। राष्ट्र बैंकले २०७४-७५ देखि नै एनएफआरएस लागू गर्ने भनेर सर्कुलर नै जारि गर्यो र असार ३२ मा एनएफआरएस को फर्म्याट सार्वजनिक गर्यो।

एनएफआरएस प्राविधिक, व्यक्ति परक तथा आर्थिक बर्षको अन्त्यमा मात्र वित्तीय विवरणको ढांचा तोकिएको कारण महिनाको अन्त्यमा आएर २० भन्दा बढी बैंकहरुले एकै पटक गत आर्थिक बर्षको वित्तीय विवरण प्रकाशित गरे। बैंकहरुले सार्वजनिक गरेको वित्तीय विवरणमा एक रुपता नदेखिंदा उनीहरुले सार्वजनिक गरेको वित्तीय विवरणमा अन्यौल देखियो।

२०७१ असार देखि नै एनएफआरएस लागू हुन्थ्यो भने कम्तिमा आजका दिनसम्म आइपुग्दा बैंकहरुको बुझाईमा एक रुपता आउने थियो भने शेयरलगानीकर्तामा समेत बैंकहरुको रिपोर्ट बुझ्न गाह्रो हुने थिएन। तर राष्ट्र बैंकले यस्तो गर भनेर निर्देशन त दियो तर कसरि गर्ने भनेर तरिका नभन्दा त्यसले अन्यौलता सृजना मात्र भएको छैन उनीहरुले देखाएको नाफा बुझीनसक्नु देखिएको छ। नाफा धेरै देखिनुमा कारण धेरै छन।

ब्याज आम्दानी

पहिले ब्याज आम्दानि प्राप्त भईसकेपछी मात्र आम्दानि देखाउन पाइन्थ्यो तर अहिले पुरै कमाएको ब्याजलाई पनि आम्दानिमा देखाउन पाइन्छ। उठाउन बाँकी भएको कमाईलाई पनि आम्दानीमा देखाउन मिल्ने भएकाले बैंकहरुको मुनाफा बढेको हो।

प्रोभिजन

पहिले लोन लस प्रोभिजन राष्ट्र बैंकको निर्देशन नम्बर २ अनुसार गर्नुपर्ने तर एनएफआरएस मोडलमा यसको गणना फरक तरिकाले हुन्छ। पहिले नियमित व्याज र किस्ता भुक्तानी नभएको कर्जामा प्रोभिजन राख्नुपर्ने हुन्थ्यो र बैंकहरुको मुनाफा पनि कम देखिन्थ्यो। तर एनएफआरएस मोडलले धितो राखेको सम्पतीको मुल्यांकन गरेर ऋणीले लिएको ऋण उठ्न सक्छ कि सक्दैन भनेर त्यसै आधारमा प्रोभिजन गर्नुपर्ने भन्छ तर अहिले त्यस्तो गर्नुनपर्ने हुन सक्छ।

सस्तो ब्याजमा कर्मचारीलाई दिने ऋणको समायोजन

बैंकहरुले आफ्ना कर्मचारीहरुलाई सस्तो ब्याजमा ऋण दिने गर्छन, जुन बजारको ब्याजदर भन्दा कम हुन्छ। एनएफआरएसले कर्मचारीलाई सस्तोमा ब्याज दिनु भनेको घुमाउरो बाटोबाट उनीहरुलाई तलब दिनु हो भन्ने मान्यता राख्छ। यदि बजारमा १० प्रतिशत ब्याज चलेको छ भने कर्मचारीले ४ प्रतिशतमा ब्याजमा ऋण लिन्थे भने पहिलेको मोडलले त्यो ६ प्रतिशत मार्जिनलाई खर्च मान्दैनथ्यो। तर एनएफआरएस ले त्यो ६ प्रतिशतको मार्जिनलाई खर्च मान्छ र बैंकहरुले यसलाई खर्चमा देखाउनुपर्छ।

खर्च र आम्दानिको औशत निकाल्नु पर्छ

बैंकले प्राप्त गर्न सक्ने प्राप्ति आम्दानीलाई आजको दिनमा आम्दानीमा देखाउन पर्छ त्यसैगरी बैंकहरुले सम्झौतापत्रमा पछिका दायित्वलाई पनि आजै खर्चमा देखाउन पर्छ। यसको आधार अहिलेलाई बुझ्नुपर्दा ‘स्ट्रेट लाइन मेथोड़’ निकाल्नुपर्छ। जस्तो बैंकहरुले अहिले धमाधम शाखा बिस्तार गरेका छन। उनीहरुले शाखा खोल्दा सम्बन्धित ठाउँमा १० बर्षको सम्झौता गरेर घर भाडामा लिन्छन।

कुनै बैंकले एउटा घर दश बर्षका लागि दश लाखमा भाडामा लियो र प्रत्येक दुई दुई बर्षमा दश प्रतिशतले भाडा बढाउने सर्त सम्झौतापत्रमा छ भने बैंकले प्रत्येक बर्षको १ लाख, प्रत्येक दुई दुई बर्षमा दश प्रतिशतले बढ्ने भाडा सबैलाई जोडेर १० ले भाग गर्छ र औशतमा जति आउँछ त्यति यो बर्ष खर्छ देखाउनु पर्छ। यसले ५-६ बर्ष अघि देखि नै शाखा बिस्तार गर्दै आएका बैंकहरुको तुलनामा आजका दिनमा शाखा खोल्न आक्रामक देखिएका बैंकहरुको खर्च ब्यापक बढ्छ।

उपदान र छुट्टीको खर्च

बैंकले आफ्ना कर्मचारीलाई दिने उपदान र छुट्टीको खर्च समेत मुल्यांकन गरेर प्रत्येक बर्ष त्यसलाई वित्तीय विवरणमा खर्चमा देखाउनु पर्छ। अघिल्लो बर्ष कति कर्मचारीले बिदा लिए, कतिले उपदान लिए त्यसलाई आधार मानेर बिशेषज्ञद्वारा (एक्चुलेरी) आगामी बर्षको मुल्यांकन गरेर यो बर्षको हिस्सामा हुने खर्चलाई यहि बर्ष खर्चमा देखाउनु पर्छ।

लगानी

बैंकहरुले बैंक बाहेकका बिभिन्न कम्पनीहरुको शेयरमा लगानी गरेका हुन्छन। त्यसबाट हुने आम्दानी वा खर्चलाई समेत समाबेस गर्नुपर्ने हुन्छ। पहिले, बजार मुल्य वा लागत मुल्यमा जुन कम छ त्यसलाई आधार मानेर वित्तीय विवरणमा समावेश गर्नुपर्ने हुन्थ्यो। तर अहिले एनएफआरएस लागू भएपछी बजार मुल्यका आधारमा नाफा वा घाटा देखाउन पाइन्छ। प्रत्येक त्रैमासको अन्तिम दिनको कारोबारमा कम्पनीको क्लोजिंग मुल्य जति छ त्यसलाई आधार मानेर नाफा वा घाटा देखाउन पाइन्छ। यसले प्रत्येक त्रैमासको अन्तिम दिनमा शेयरबजारमा ठुलो उथलपुथल आउने निश्चित छ।

बैंकहरुले लगानी गरेको कम्पनीका सेयर मुल्य त्रैमासको अन्तिम दिनमा धेरै भयो भने त्यसले बैंकहरुको नाफा बढ्छ। त्यसैले पनि बैंकहरुले आफुले लगानी गरेका कम्पनीका सेयर मुल्य जति सक्दो बढाउने प्रयास गर्नेछन र यसले बजारमा एक किसिमको तरंग ल्याउने निश्चित छ।

स्थिर सम्पतिको मुल्यांकन

यसअघि लागत मूल्यको आधारमा सम्पत्तिको मूल्याङकन हुँदै आएकोमा अब बजार मूल्यको आधारमा सम्पत्ति मूल्याङक्न गर्न सकिन्छ। यसले बैंकहरुको नाफामा असर गर्छ।

करको चुनौती

माथि उल्लेख बिभिन्न कारणले एनएफआरएस अनुसार बैंकहरुको मुनाफा बढ्ने निश्चित छ। तर त्यसले बैंकहरुले तिर्नुपर्ने करमा अर्को चुनौती थपेको छ। कर प्रशासनले एनएफआरएस अनुसार देखिएको नाफामा कर लगाउने हो भने बैंकहरुलाई धेरै मर्का पर्छ।

अर्को कुराएनएफआरएस अनुसारको रिपोर्ट तीन वर्षको बनाउनु पर्ने र तीन बर्षमा नाफा वृद्धि हुने भएकोले अघिल्लो बर्षमा बढेको नाफामा पनि कर लाग्ने हुन सक्छ। कर प्रशासनले विगत तीन वर्षदेखिको आम्दानिमा कर गणना गर्न सक्छ। आन्तरिक राजश्व विभागको कार्यक्षेत्र भएकोले प्रक्रिया ठ्याक्कै के हुन्छ भनेर अब उहाँहरुबाटै मात्र थाहा हुन्छ।

आर्थिक वर्षको ओपनिङ व्यालेन्स सिटका आधारमा सरकारले दुई वर्षको नाफामा कर लगाउन सक्ने अनुमान पनि गरिएको छ। सरकारले तीन वर्ष अघिदेखि बढेको नाफामा कर लिन खोज्यो भने यसको विरोध हुन सक्छ।

उचित मोल (फेयर भ्यालु) मा सम्पति र दायित्व

एनएफआरएस मा सम्पति, दायित्व उचित मोल (फेयर भ्यालु) मा प्रस्तुत गर्नुपर्ने हुन्छ। यदी फेयर भ्यालुमा आएको परिवर्तन अनुसार नाफामा कर लाग्ने हो भने कर दायित्व झनै बढ्नेछ।

तर अहिले पहिलो पटक नेपालमा एनएफआरएस लागू भएकाले सबैका लागि यो ट्रान्जिसन फेज हो। त्यसैले सबैको हित हुने गरि नै राज्य अगाडी बढ्न सक्ने भएकाले बैंकहरुलाई त्यति ठुलो चुनौती नहुने सम्भावना पनि उत्तिकै छ।

एनएफआरएस त्रैमासिक वित्तीय विवरणमा के छ फरक ?

कुनै ऋणीबात बर्षको अन्त्यमा १ लाख ब्याज उठ्न पर्नेमा १० हजार मात्र उठेमा राष्ट्र बैंकको पुरानो नियम अनुसार १० हजार मात्र आम्दानि हुन्थ्यो तर एनएफआरएस अन्तर्गत पुरै १ लाख आम्दानि जनाउन मिल्छ।

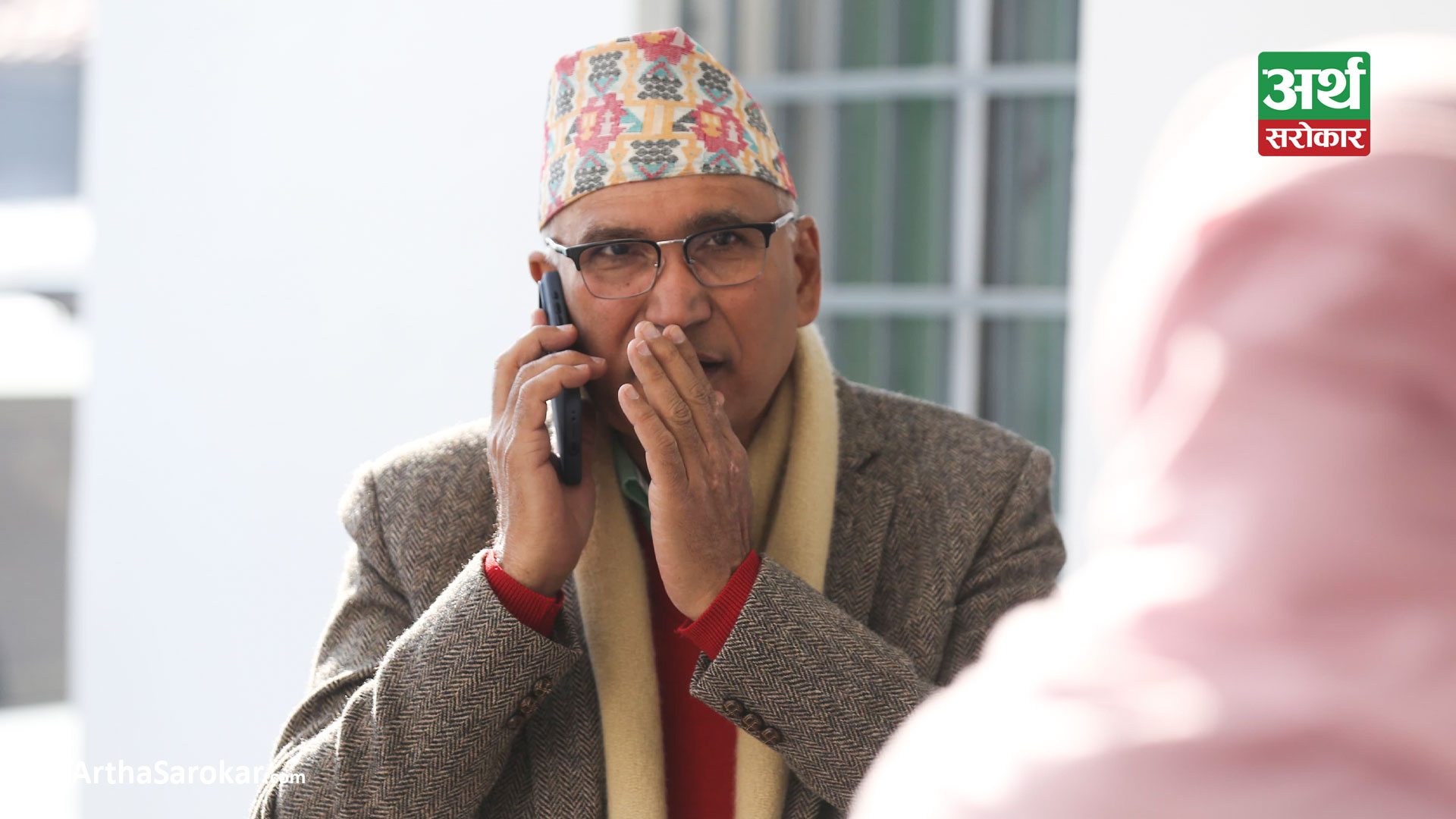

(अर्थ सरोकार डटकमका सम्पादक सुरज प्याकुरेल र बिजपाटी डटकमका सम्पादक मोहम्मद अज्मत अलिले चार्टड एकाउन्टेन्ट रमेश धितालसंग गरेको कुराकानीमा आधारित)

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्