कहिले अधिक त कहिले न्यून तरलताको अवस्थाबाट गुज्रिँदै आएको नेपालको वित्तीय क्षेत्रमा हाल लामो समयदेखि न्यून तरलताको समस्या देखा परेको छ । अधिकांश बैंकहरुको कर्जा निक्षेप अनुपात ९० प्रतिशतको नजिक छ भने केही बैंकहरुको त त्योेभन्दा पनि माथि रहेको अवस्था छ । यही कारणले गर्दा बैंकहरु कर्जा लगानी गर्नसक्ने अवस्थामा छैनन् । कोभिड १९ ले शिथिल बनाएको अर्थतन्त्रमा कर्जा माग बढ्दै जाँदा सोको अवसर छोपेर बैंकहरुले ह्वात्तै लगानी बढाए तर, निक्षेप भने आशातित रुपमा बढ्न सकेन । यसरी सम्पत्ति र दायित्वको व्यवस्थापन सही ढङ्गले गर्न नसक्दा बैंकहरुमा तरलता समस्या लम्बिँदै गयो ।

कोभिडपछिको आर्थिक पुनरुत्थानका लागि गरिएको तीब्र कर्जा विस्तार, युक्रेन–रसिया युद्धका कारण तेलको मूल्यमा भएको वृद्धि र अमेरिकी डलरको भाउ उच्च भएबाट महङ्गो आयात, ब्यापार घाटाका कारण मुलुकमा चालुखाता घाटा एवम् भुक्तान सन्तुलनको दबाब परेको छ । यसैको समाधानका लागि केन्द्रीय बैंकले कसिलो मौद्रिक नीतिका साथ नीतिगत दरहरुमा बृद्धि गरी बैंकहरुलाई ब्याजदर बढाउन उत्प्रेरित गर्न खोजेको हो ।

केही वर्षहरुदेखि अल्पकालीन व्याजदरलाई निश्चित सीमाभित्र कायम गर्ने मौद्रिक औजारको रुपमा केन्द्रिय बैंकले ब्याजदर कोरिडोरको प्रयोग गर्दै आएको छ । ब्याजदर कोरिडोरको माथिल्लो सीमाको रुपमा रहेको स्थायी तरलता सुविधा दर ८.५ प्रतिशत कायम गरिएको छ भने कोरिडोरको तल्लो सीमिाको रुपमा रहेको निक्षेप संकलन दरलाई ५.५ प्रतिशत बनाइएको छ । साथै नीतिगत दरको रुपमा रहेको रिपोदरलाई ७ प्रतिशत कायम गरिएको छ ।

यसरी केन्द्रिय बैंकले नीतिगत दरहरुमा बृद्धि गर्दा बजारमा ब्याजदर बृद्धिको त्रास बढ्दै गएको देखिन्छ । तर, हालसम्म ब्याजदरमा नीतिगत दरहरुमा भएको बृद्धिमा भने खासै प्रभाव देखिएको छैन । ब्याजदर बढाएर पनि बैंकिग प्रणालीमा थप निक्षेप आउन नसकेको हालको अवस्थामा ब्याजदर नबढ्नु एक सुखद कुरा हो । त्यसैगरी ७ प्रतिशतको नीतिगद दरले अल्पकालीन ब्याजदरहरुमा खासगरी अन्तरबैंक दरलाई यही नीतिगत दरको वरिपरि राख्ने प्रयास गर्नु ब्यादर कोरिडोरको प्रमुख उद्देश्य हो । जुन दरलाई बढि हो भन्न मिल्दैन र यही व्यादरकोरिडोरमार्फत् अल्पकालीन हुँदै दीर्घकालीन ब्याजदरलाई पनि असर गर्ने गर्दछ । त्यसैले ब्याजदर अत्यधिक रुपमा बढ्दैछ भन्नु पनि एक भ्रम हो । ब्याजदर एकोहोरो बढ्दै गए नियामक निकायले पुनः हस्तक्षेप गर्न सक्ने कुरालाई विर्सन मिल्दैन ।

पछिल्लो समय बैंकहरुले साँवाको दोब्बर, तेब्बर हुने मुद्धति खाता बजारमा ल्याएका छन्, जसले निक्षेपमा मुद्धतिको अंश बढाएर बैंकको आधारदर बृद्धि गराउँछ र यसले कर्जाको ब्याजदर समेत बढ्ने देखिन्छ । कर्जाको ब्याजदर बढ्दा उत्पादन लागत बढ्ने र त्यसले एकातिर बस्तु तथा सेवाको मूल्यस्तरसमेत बढएर मुद्रास्फीतिको समस्या सिर्जना गराउने देखिन्छ भने अर्काेतिर कर्जा भुक्तानीको समस्या सर्जना गरी कर्जागुणस्तरमा पनि समस्या देखा पर्न सक्छ । जसको प्रभाव अर्थतन्त्रका हरेक क्षेत्रमा पर्नजान्छ । त्यसैले बैंकहरुले अब दुई कुरामा ध्यान दिनु जरुरी देखिन्छ । पहिलो कर्जागुणस्तर र दोस्रो उत्पादनमुलक क्षेत्रमा कर्जा लगानी । यदि साँवाको दोब्बर, तेब्बर हुने खाले मुद्धति खाताहरुको क्रम बढ्दै गएर प्रतिस्पर्धा चर्काे हुन गएमा र यसले दीर्घकालमा बैंकहरुको वित्तीय दायित्वलाई धान्नै नसक्ने बनाउने सम्भावना देखियो भने केन्द्रीय बैंकले यस्ता खाले मुद्धति खाताहरु खोल्नमा रोक लगाउन पनि सक्छ ।

बैंकहरुको मुख्य आम्दानीको स्रोत भनेकै ब्याज आम्दानी हो । त्यसैले अधिक तरलता रहेको अवस्थामा प्रतिस्पर्धात्मक बजारमा कर्जा लगानीको होडबाजी र उच्च ब्यवस्थापनले दिएको टार्गेट पूरा गर्न उनुत्पादक क्षेत्रमा कर्जा लगानी बढ्न जाँदा त्यसले उत्पादन, आम्दानी र बचतको चक्रलाई छुन सकेन । जसले गर्दा बैंकको लगानी आयातमा तर्फ गयो । यसले विदेशी मुुद्रा संचितीमा असर ग¥यो र परिणामस्वरुप तरलता समस्या सिर्जना गरायो । त्यतिमात्र होइन, एकातिर घरजग्गको कारोबारमा कडाई र अर्काेतिर उच्च ब्याजदरले गर्दा कर्जा असुलीमा समस्या आउँदा खराब कर्जा उठाउन धितो लिलामी गर्दा समेत कोही नआउने समस्या पछिल्लो समयमा देखा परेको छ । यही कारणले अबका दिनहरुमा बैंकहरु “गैरबैंकिग सम्पत्तिको पासो”मा फस्नसक्ने सम्भावना पनि उत्तिकै देखिएको छ ।

वित्तीय क्षेत्रमा समस्या आउन नदिन अबका दिनहरुमा उत्पादनमुलक क्षेत्रमा लगानी विस्तार गर्ने, विस्तारै अनुत्पादनक क्षेत्रको कर्जा घटाउँदै लैजाने, ब्याजदर प्रतिस्पर्धाभन्दा पनि निश्चित स्तरको ब्याजदर कायम गरी ऋणीको ऋण तिर्ने क्षमतामा कमी हुन नदिने, कर्जाको रेगुलेसन गर्ने, कर्जा सदुपयोगितामा ध्यान दिने, शेयरधनीहरुलाई दिइने बोनस सेयरमाभन्दा पनि नगद लाभांशमा जोड दिने जस्ता दीर्घकालीन वित्तीय स्थायित्वका लागि बैंकहरुले आफ्नो भूमिका बढाउनुपर्ने देखिन्छ ।

नेपाल राष्ट्र बैंकले उत्पादन तथा उपभोग्य क्षेत्रमा फरक–फरक ब्याजदर कायम गर्ने र व्यक्तित कर्जाहरुमा क्रमशः कडाई गर्दै लैजाने नीति मौद्रिक नीति २०७९÷२०८० मा व्यवस्था गरेबाट यस कार्यले मुलुकको उत्पादन क्षमता बढाउन सक्ने आशा गर्न सकिन्छ । तर, यसको लागि औद्योगिक क्षेत्रमा सरकारको पनि प्रोत्साहनमूलक नीति आवश्यक हुन्छ । त्यसैगरी स्थिर र अर्थतन्त्रप्रति सम्बेदनशील एवम् पूँजीगत खर्च व्यवस्थापनमा चुस्त सरकारको उपस्थिति जरुरी रहन्छ ।

यदि बैंकहरुले निक्षेप तानातान गर्नका लागि ब्याजदर बृद्धि गर्दै जाने हो भने, त्यसले ‘इन्ट्रेस्ट वार’ को अवस्था सिर्जना हुन गई कर्जाको ब्यजदर थप बढ्न जानेछ । जसले एकातिर बैंकहरुको निक्षेप लागत बढ्ने र अर्काेतिर बैंकहरुको खराब कर्जाको अंश बढाई प्रोभिजनिङ पनि बढ्न गई अन्तत्वगत्वा बैंकहरुको नाफामा असर गर्दछ । यही कुरालाई बैंकहरुले आत्मसात गरेर आपसी भद्र सहमती कायम गर्दै ब्याजदरमा एकरुपता कायम गरी थप ब्याज नबढाउने निर्णय गरेका छन्, जुन समग्र अर्थतन्त्रका लागि नै सुखद बिषय हो । बचतमा ब्याजदर बढाएर पनि प्रणालीमा निक्षेप बढन नसक्दा थप ब्याजदर बृद्धि गरेमा त्यसले कर्जाको लागत बढाउने भएकाले बैंकहरुले यसो गरेका हुन् ।

सरकारी खर्च समयमै गर्ने परिपाटीको विकास गर्ने, बैंकहरुको लगानीलाई उत्पादनशील क्षेत्रमा लैजान जोड दिने, आयात प्रतिस्थापन र निर्यात प्रोत्साहनका कार्यक्रमहरु मार्फत उत्पादनमा जोड दिने, उच्च सम्भावना बोकेको कृषि, पर्यटन र विद्युत जस्ता क्षेत्रमा लगानी बढाउने, वैदेशिक लगानी एवम् गैर आवासीय नेपालीको लगानीलाई आकर्षित गर्ने, बढ्दो चालू खर्च घटाउन प्रादेशिक संरचनालाई खारेज गर्ने, वैदेशिक रोजगारीमा जानेहरुलाई दक्ष बनाई पठाउने साथै थप सम्भाब्य मुलुकहरुको खेजी गर्र्र्ने, विप्रेषण आयलाई बैकिग च्यानलबाट भित्र्याउन जोड दिने, रियलस्टेट, गाडी तथा व्यक्तिगत कर्जाहरुमा नियन्त्रण गरी उत्पादनमुलक क्षेत्रमा बैंकको कर्जा लगानी ‘डाइभर्ट’ गर्ने, इन्धन आयातलाई घटाउन विद्युत उत्पादनमा जोड दिने जस्ता कार्यहरु गर्नसके बैंकिग क्षेत्रमा देखिने तरलता समस्यालाई दीर्घकालीन रुपमै समाधान गर्न सकिन्छ । परिणामस्वरुप ब्याजदर स्थिरता कायम गर्न सहज हुनजान्छ, जुन अर्थतन्त्रको विकासको लागि अति अवश्यक सर्त हो ।

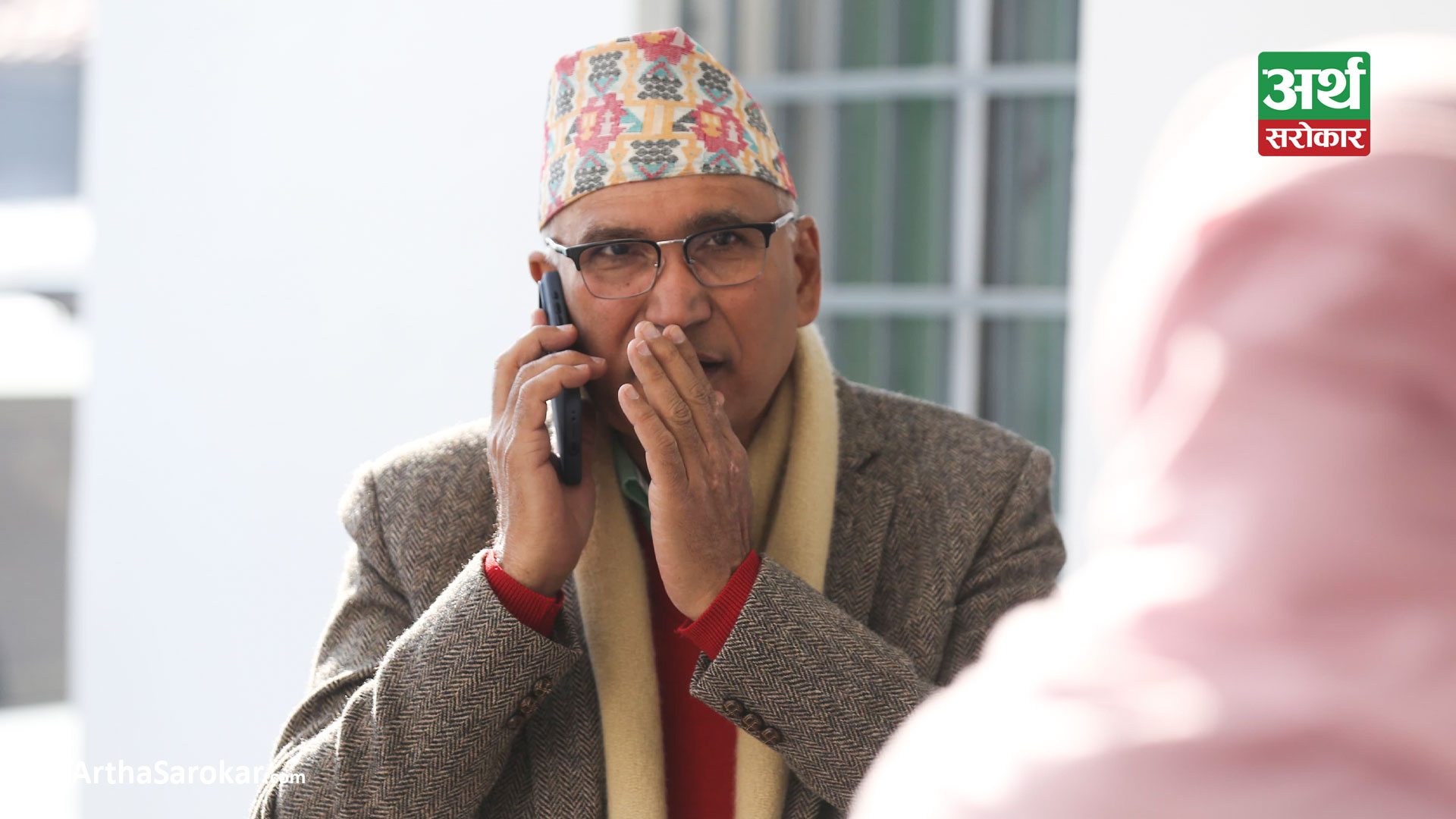

(लेखक सुरज घिमिरे नेपाल बैंक लिमिटेड, भैरहवाका उप–प्रबन्धक हुन् । यस आलेखमा व्यक्त विचारहरु लेखकका निजी विचारहरु हुन्)

Cinema Portal

Cinema Portal Banker Dai Portal

Banker Dai Portal Election Portal

Election Portal Share Dhani Portal

Share Dhani Portal Unicode Page

Unicode Page Aarthik Patro

Aarthik Patro Englsih Edition

Englsih Edition Classified Ads

Classified Ads Liscense Exam

Liscense Exam Share Training

Share Training PREMIUM

PREMIUM सुन-चाँदीको भाउ

सुन-चाँदीको भाउ विदेशी विनिमयदर

विदेशी विनिमयदर मिति रुपान्तरण

मिति रुपान्तरण सेयर बजार

सेयर बजार पेट्रोलको भाउ

पेट्रोलको भाउ तरकारी/फलफूल भाउ

तरकारी/फलफूल भाउ आर्थिक राशिफल

आर्थिक राशिफल आजको मौसम

आजको मौसम IPO Watch

IPO Watch AQI Page

AQI Page E-paper

E-paper

प्रतिक्रिया दिनुहोस्